- 中間持株会社を設立しようと思うんだけど、何か留意事項はある?

- 中間持株会社はどの国に設立すべき?

- 中間持株会社設立に関して税務上特に留意すべきことを教えて!

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 地域統括持株会社を設立する際の一般的な検討事項

- 中間持株会社を設立する際の税務上の2つの留意事項

- それぞれの留意事項について詳しく解説

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

今回は中間持株会社設立についてです。

海外事業が拡大して海外子会社の数も増えてくると、経営の現地化や経営の効率化を目的として、特定の地域の子会社を束ねる立場としての地域統括持株会社(中間持株会社)の設立を検討するケースがあります。

このような場合、中間持株会社をどこに設立するかを検討する上では税務上のメリット・デメリットも併せて検討することが重要です。

そこで、本記事では、中間持株会社の設立候補国を決めるにあたり、税務上の観点から考慮すべき事項について解説していきます。

地域統括持株会社を設立する国を決める際に一般的に検討すること

地域統括持株会社をどこに設立するかを決める際は、様々な要素を検討する必要がありますが、一般的には以下のような事項を考慮することが重要と考えられます。

- 中間持株会社の設立や管理が容易にできること

- 人材面も含めたインフラが十分整っていること

- 傘下の事業子会社への地理的なアクセスが容易であること

- 税務上のメリット・デメリット

税法は国によって異なるため、どの国に地域統括持株会社を設立するかによって税務上のメリット・デメリットも異なってきます。

ここからは税務上の考慮事項に絞って解説していきます。

税務上の考慮事項

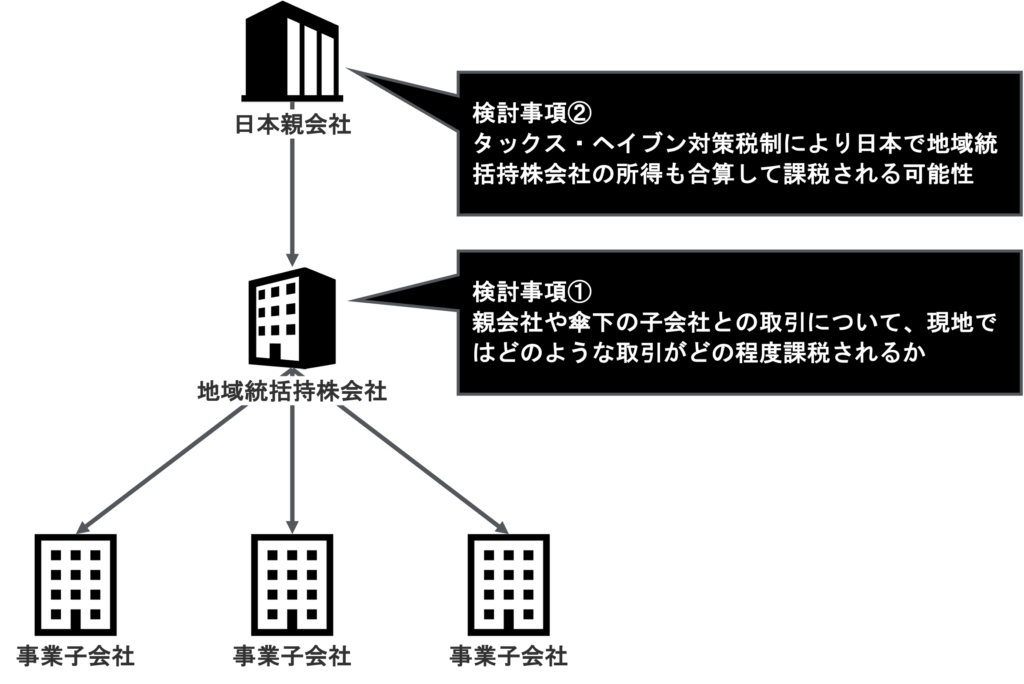

中間持株会社を設立する場合、税務上の観点からは以下の2点を検討することが重要です。

- 現地における税負担

地域統括持株会社は日本親会社や傘下の事業子会社と取引を行うことになるため、その取引に対してどの程度の税金が発生するかはまず重要な検討項目になる

- 日本におけるタックス・ヘイブン対策税制の適用有無

現地の税率を考慮して地域統括持株会社を設立したとしても、場合によっては日本でタックス・ヘイブン対策税制の対象となり、地域統括持株会社の所得も合算して日本の高税率が課されることになる

税務上の考慮事項①:現地における税負担

まず重要となるのが地域統括持株会社を設立した国での税負担であり、一般的には以下の取引に係る課税関係ついて検討する必要があります。

- 持株会社が傘下の事業会社から配当を受ける場合

- 持株会社が利益を日本親会社に還流する場合

- 持株会社と傘下の事業子会社とグループ間取引を行う場合

- 持株会社が傘下の事業子会社を売却する場合

1. 持株会社が傘下の事業会社から配当を受ける場合

配当に関して発生する税務コストは次の3点です。

- 子会社の所得に対する現地税金(子会社所在国での課税)

- 配当に対する源泉税(子会社所在国での課税)

- 受取配当金に対する課税(親会社所在国での課税)

これを踏まえ考慮すべき事項は以下2点です。

中間持株会社が受け取る配当金は免税になるか?

日本では25%以上の持分を6ヶ月超保有する場合には海外子会社から受け取る配当の95%が免税となる。

中間持株会社を設立する国で、日本同様に子会社から受け取る配当が免税になるかは一つの重要な考慮事項。

子会社所在国での支払配当に対する源泉税率はどの程度か?

親会社側で受取配当金が免税になっている場合、配当支払国で発生した源泉税については外国税額控除や損金算入が認められないのが一般的。

そのため、現地の源泉税率は低く抑えられているか、または租税条約によって負担は軽くなっているかなどを確認する必要がある。

2. 持株会社が利益を日本親会社に還流する場合

今度は中間持株会社が日本親会社に配当を行う場合に備えて、上記と同様のポイントを考慮しておく必要があります。

この場合の検討事項は以下の通りです。

中間持株会社がある国での支払配当に対する源泉税率はどの程度か?

日本では現地源泉税に対する外国税額控除や損金算入が認められていないため、現地の源泉税率は低く抑えられているか、または租税条約によって負担は軽くなっているかなどを確認する必要がある。

3. 持株会社と傘下の事業子会社とグループ間取引を行う場合

中間持株会社が株式保有以外にも、例えば子会社の管理業務代行やグループファイナンスなどの事業を行う場合、配当収益以外の利子収入やマネジメントフィーが発生する可能性があります。

この場合の検討事項は以下2点です。

中間持株会社がある国の現地税率はどの程度か?

そもそも現地税率が低ければ、収益が発生しても税負担は軽くなる。

特定の事業に対する税率優遇制度等はあるか?

国によっては子会社に対してマネジメントサービス等を行っている場合、その事業から得た所得に対しては通常の法人税率より低い税率を認める場合がある。

4. 持株会社が傘下の事業子会社を売却する場合

将来的に傘下の事業子会社を売却したり再編したりする場合があるかと思いますので、このような場合を想定して以下を検討することが重要です。

子会社株式の譲渡益に対して免税制度等は設けられていないか?

国によっては株式の譲渡益に対して免税制度が設けられている場合があり、子会社売却時や再編時の税務コストを抑えられる可能性がある。

税務上の考慮事項②:タックス・ヘイブン対策税制の適用有無

現地での税負担と併せてもう一つ重要になるのが日本でタックス・ヘイブン対策税制の対象となるか否かです。

タックス・ヘイブン対策税制は、海外子会社が低税率国にある場合、一定の要件を満たすとその海外子会社の所得を日本親会社の所得に合算し、所得合計額に対して日本で課税する制度

そのため、せっかく現地税負担を低税率で抑えることに成功したとしても、日本のタックス・ヘイブン対策税制の適用を受けてしまうと、結局海外子会社の所得分まで日本の高税率が課されてしまうことになります。

タックス・ヘイブン対策税制については以下の記事で詳しく解説しているので併せてご確認下さい。

まとめ

以上、今回は中間持株会社をどこに設立するかを検討する際に考慮すべき税務上の論点について解説しました。

今回のポイントは以下の通りです。

- 中間持株会社を設立する際に税務上の観点から検討すべきことは①現地の税負担と②日本におけるタックス・ヘイブン対策税制の適用有無の2つ

- 中間持株会社と親会社や事業子会社との取引に関する課税関係はしっかり整理する

- 将来の利益還流や子会社売却まで見据えて検討しておくことが重要

- 現地税負担を抑えても日本でタックス・ヘイブン対策税制の対象になってしまうと結局高税率が課されてしまうため、タックス・ヘイブン対策税制適用の有無まで見据えて検討する

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。