- 海外派遣時の従業員の課税関係はどうなる?

- 従業員と役員で課税関係は異なる場合があるの?

- 短期滞在者免税って何?

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 海外派遣時に従業員の立場からみた場合の課税関係

- 海外派遣時に役員の立場からみた場合の課税関係

- 短期滞在者免税の概要のわかりやすい解説

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

コチラの記事で解説した個人所得税の基本を踏まえ、今回は派遣される側である従業員・役員の立場から見て、海外出張や海外出向時に留意すべき税制を解説していきます。

日本居住者は全世界所得が課税対象となり、非居住者となる場合は国内源泉所得のみが課税対象となるという基本が大前提となります。

海外出向時に留意すべき税制は出向者が従業員でも役員でも基本的には同じ内容となりますが、一部取り扱いが若干異なる部分があるため、それぞれ解説していきます。

従業員の立場から見た場合

個人所得税の課税関係を整理する際はまず「どこの居住者か」が重要なポイントになります。

1年未満の派遣の場合と長期の派遣の場合で日本での居住性の取り扱いが異なってくる可能性が高いため、それぞれの場合に分けて解説していきます。

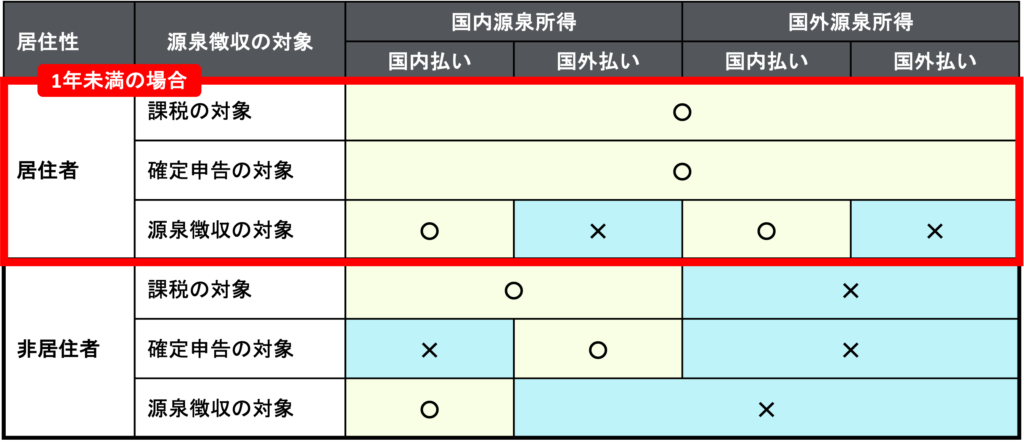

派遣期間が1年未満のケース

派遣される従業員の赴任期間が1年未満であることが出向契約書等で明らかな場合、その従業員は原則として日本では「居住者」として取り扱われます。

この場合の課税関係は以下の通りです。

- 日本居住者の場合、全世界所得が課税対象となる

- 国外源泉所得がある場合には国内源泉所得を含めて確定申告が必要

- 会社の立場からは、国内払い部分は源泉徴収が必要

- ただし、いわゆる在外手当(物価水準などを調整するための手当金)は基本的に非課税

なお、出向先現地で申告・納税が必要となるかは、「短期滞在者免税」(いわゆる「183日ルール」)が適用されるかどうかで変わってきます。

短期滞在者免税が適用できる場合には海外に派遣された従業員は現地で申告・納税が不要になります。

一方、短期滞在者免税が適用できない場合には現地で申告・納税が必要となるため留意が必要です。

滞在期間が183日以内である等の一定の要件を満たした場合には、出張先・出向先での課税が免除されるという租税条約上の規定。

OCEDモデル租税条約上の具体的な要件は以下の通り。

- 出張者・出向者の滞在期間が183日を超えないこと

- 給与支払い者が現地居住者ではないこと(つまり海外子会社ではなく日本親会社が給料を支払うこと)

- 現地PEが報酬を負担していないこと(日本親会社が現地PEを有しており、そのPEが出張者・出向者に対する報酬を負担する場合は適用できない)

ただし、租税条約によって具体的な要件や解釈が異なる可能性があることに留意。

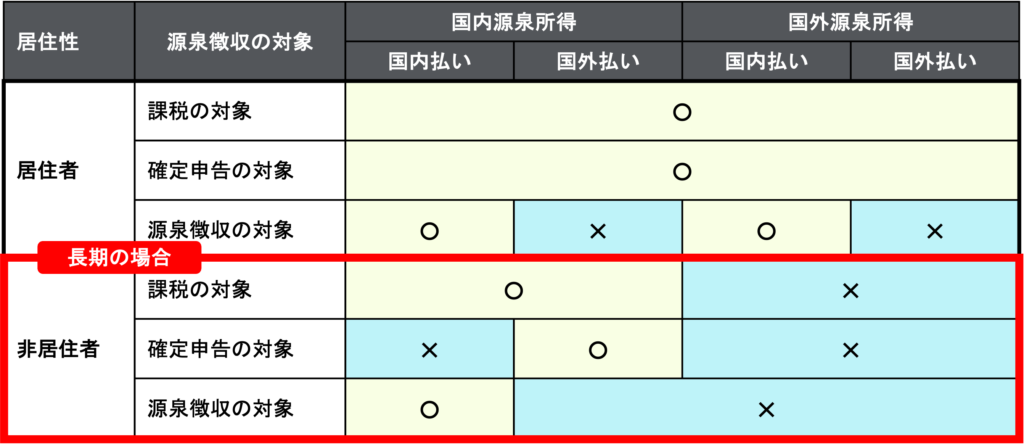

派遣期間が1年以上の長期の場合

派遣期間が1年以上の長期の場合、日本では原則として「非居住者」として取り扱われます。

(継続して1年以上国外に居住することが出向契約等で明らかな場合は「非居住者」として推定される)

この場合の課税関係は以下の通りです。

- 日本では国内源泉所得のみが課税対象

- 国内源泉所得のうち海外で支払われるものがあれば、その部分は日本で確定申告が必要

- 会社の立場からは、国内源泉所得のうち日本で支払われる部分は源泉徴収が必要

派遣期間が1年以上の長期の場合、出向先現地では一般的には申告・納税が必要となることに留意が必要です。

役員の立場から見た場合

役員の場合の課税関係も基本的には従業員の場合と同様となりますが、国内源泉所得の取り扱いだけ異なる部分があるため留意が必要です。

前回記事で、国内源泉所得は日本で勤務した期間に支払われた報酬であり、出向者が海外でのみ勤務する場合は国内源泉所得はないことになる旨を説明しました。

しかし、出向者が役員の場合、この国内源泉所得の対象が以下の通り異なります。

日本親会社の役員として受領する報酬は全て国内源泉所得として扱われる

そのため、役員が海外でのみ勤務しており日本では非居住者に該当したとしても、日本親会社からの役員報酬部分は国内源泉所得として日本で課税対象となることに留意が必要です。

この場合、役員は赴任先では居住者となるケースが多く、赴任国が全世界所得を課税対象としている場合には、日本親会社からの役員報酬部分に二重課税が発生する可能性があります。

二重課税に留意

この場合、役員は赴任先では居住者となるケースが多く、赴任国が全世界所得を課税対象としている場合には、日本親会社からの役員報酬部分に二重課税が発生する可能性があります。

この報酬は日本の国内源泉所得として日本で課税対象となる一方で、赴任先では国外源泉所得として課税対象となるためです。

二重課税が生じた場合には外国税額控除などの二重課税を排除するための手続きが必要になります。

まとめ

以上、今回は派遣される側である従業員・役員の立場から見て、海外出張や海外出向時に留意すべき税制を解説しました。

今回のポイントは以下の通りです。

- 出向契約書等で赴任期間が1年未満であることが明らかな場合は原則として日本では「居住者」として取り扱われる一方、継続して1年以上国外に居住することが明らかな場合は「非居住者」として推定される

- 派遣期間が1年未満の場合、短期滞在者免税が適用できる場合には海外に派遣された従業員は現地で申告・納税が不要になる一方、短期滞在者免税が適用できない場合には原則として現地で申告・納税が必要となる

- 出向先現地においては一般的には申告・納税が必要となることに留意が必要

- 日本親会社の役員として受領する報酬は全て国内源泉所得として扱われる

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。