- 海外源泉税は損金算入できるって聞いたけどホント?

- 外国税額控除と損金算入とではどっちが有利になるの?

- 場合によっては有利・不利が変わる場合もある?

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 海外源泉税に係る二重課税を排除するための2つの方法

- 外国税額控除と損金算入ではどちらが有利になるか具体例とともに解説

- 外国税額控除よりも損金算入を選択すべき場合

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

前回までの記事で外国税額控除についての制度概要や控除限度額の算定方法等について解説してきました。

例えば海外からの入金について現地で源泉徴収を受けた場合、海外と日本両方で課税され二重課税が生じることになりますが、外国税額控除制度を活用することによりこの二重課税の排除が可能です。

一方で、このように現地で源泉徴収を受けた場合、実はその源泉税は日本で損金算入することも可能です。

そこで、今回は海外で源泉税が発生した場合、外国税額控除と損金算入のどちらを活用すべきかについて考えていきたいと思います。

源泉税は外国税額控除と損金算入のどっちが得?

海外ビジネスで得た所得に対して源泉徴収を受けた場合、その所得に対して日本でも課税を受けると、二重課税が発生します。

この二重課税は、前回までの記事で解説した通り、外国税額控除を活用することで排除・緩和することが可能です。

しかし、この海外で徴収された源泉所得税は、実は日本で損金算入することも可能です。

ただし、源泉所得税を損金算入した場合は、外国税額控除を活用することはできません。

海外で徴収された源泉所得税は日本で損金算入することが可能だが、その場合は外国税額控除を利用することはできない

では、海外で源泉徴収税を徴収された場合、外国税額控除と損金算入はどちらを選択すべきでしょうか?

ここからは具体例を使いながらどちらが有利になるか見ていきたいと思います。

基本的には外国税額控除が有利

現地で源泉税等が発生し二重課税が生じた場合、基本的には外国税額控除のほうが損金算入するよりも有利です。

基本的には外国税額控除のほうが有利

これは外国税額控除の場合は海外で発生した税金100%を日本の税金から控除できるのに対し、損金算入の場合は海外の税金のうち日本の税率部分しか排除できないためです。

具体例と共に検証

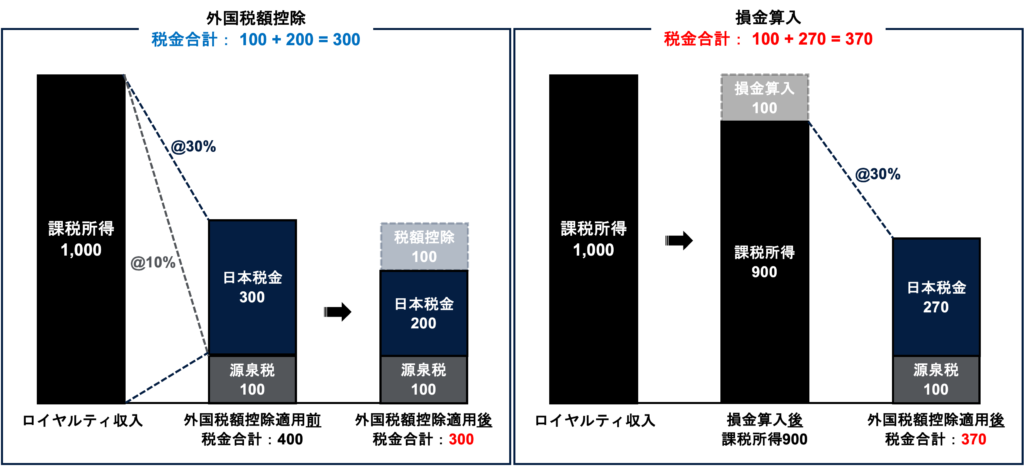

単純化した数値例を使って実際に外国税額控除が有利になっているか見てみたいと思います。

- 海外から1,000のロイヤルティ収入

- このロイヤルティは海外で源泉徴収を受けるとともに、日本でも課税されたため二重課税が発生

- 日本税率30%、現地源泉税率10%と仮定

- 外国税額控除と損金算入でどちらが有利になるか比較

まず、ロイヤルティ収入に対しては海外の源泉徴収で100の税金が発生し、さらに日本で300の税金が発生しているため、二重課税が発生しています。

この場合、外国税額控除と損金算入でどの程度二重課税が緩和できるか見てみます。

外国税額控除を適用した場合の税金合計:(日本税金300 + 海外税金100) – 外国税額控除100 = 300

➡日本税金から海外で徴収された税金100を控除することで日本の税額は200になる

損金算入した場合の税金合計:(所得1,000 – 源泉税100) × 30% + 海外税金100 = 370

➡課税所得1,000から100を差し引いた所得900に対して税率30%を適用することで日本の税金は270になる

外国税額控除の場合は、現地で生じた源泉税を100%日本の税金から差し引くことができ、結果的に日本の税金は300から200まで減額されています。

一方損金算入の場合は、課税所得を900まで減額することはできますが、そこに日本の税率が課されるため、損金算入により減額できた税金は100×30%=30のみとなっています。

3年以内に活用しきれない場合には損金算入のほうが有利になるケースもある

ただし、継続的に欠損が発生しているような場合は必ずしも外国税額控除が有利になるとは限りません。

国税額控除の控除超過額は3年間しか繰り越せないため、利用可能な間に欠損状態が解消しないと、せっかくの外国税額控除も期限切れになってしまい全く活用することができません。

一方で、このような場合に損金算入すると、控除できる税金額自体はさきほどの例の通り減ってしまいますが、海外で発生した税金を繰越欠損金に変換することができ、繰り越せる期間が10年間となります。

つまり、損金算入により海外で発生した税金を活用できる可能性が増えるのです。

これを踏まえ、外国税額控除と損金算入のどちらが有利かの判断ポイントは以下となります。

- 現在十分所得がある、または、3年以内に十分な所得が発生する見込み

➡ 外国税額控除のほうが有利(海外で発生した税金100%を日本の税額から控除できるため)

- 欠損金続きで3年以内に十分な所得の発生可能性が低い場合

➡ 損金算入のほうが有利(繰越欠損金として10年間繰り越せるため)

まとめ

以上、今回は外国税額控除のケーススタディーとして、外国税額控除と損金算入のどちらを活用すべきかについて解説しました。

今回のポイントは以下の通りです。

- 現地で源泉税等が発生し二重課税が生じた場合、基本的には外国税額控除のほうが損金算入するよりも有利

- これは外国税額控除の場合は海外で発生した税金100%を日本の税金から控除できるのに対し、損金算入の場合は海外の税金のうち日本の税率部分しか排除できないため

- ただし、外国税額控除の控除限度額を超えた金額は3年しか繰り越せないことに留意

- 欠損金続きで3年以内に十分な所得の発生可能性が低い場合は損金算入のほうが有利になる可能性もある

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。