- 受動的所得の合算課税ってなに?

- 受動的所得の合算課税はなぜ必要なの?

- 受動的所得の合算課税対象金額の算定方法をわかりやくし知りたい!

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 受動的所得の合算課税の概要の解説

- 受動的所得の範囲

- 受動的所得の合算課税対象金額の算定方法のわかりやすい解説

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

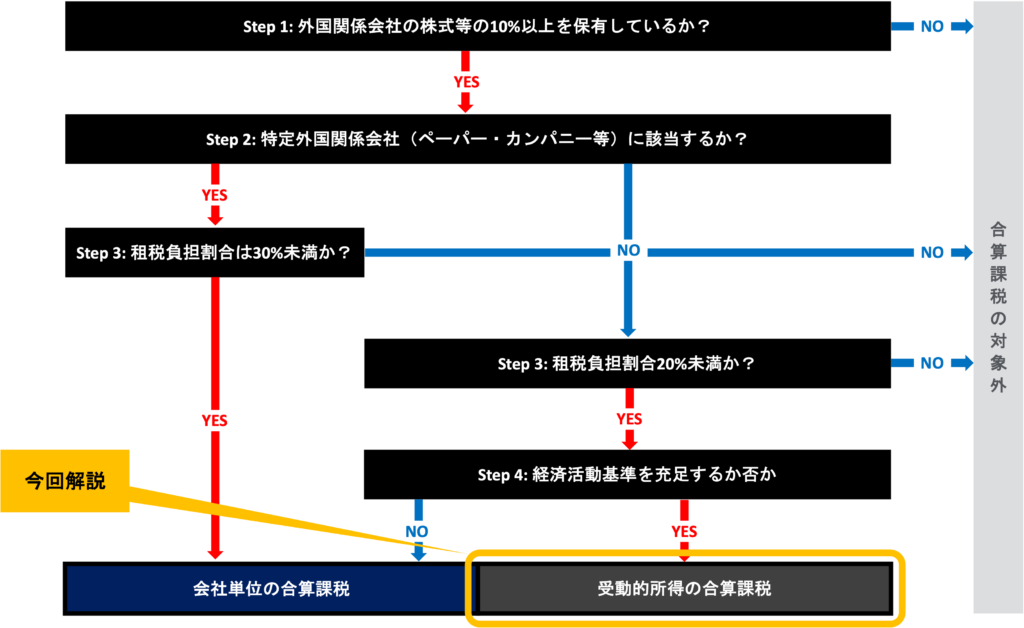

特定外国関係会社(ペーパー・カンパニー等)には該当しないが、租税負担割合が20%未満の場合、経済活動基準を充足すると「会社単位の合算課税」ではなく、「受動的所得の合算課税」の対象になります。

今回はこの「受動的所得の合算課税」について詳しく解説していきます。

受動的所得の合算課税の趣旨

外国関係会社が低税率国で受動的所得を得ている場合には、経済活動基準を充足したとしても、その受動的所得は部分的に合算課税の対象になります。

自ら積極的に活動しなくても得ることができる所得を指し、株式や債券の運用など資産運用的な性格を有する所得のこと

このような受動的所得を発生させる活動は基本的にどこでも行えると考えられ、わざわざ低税率国で実施する経済的合理性は乏しいと考えられるためです。

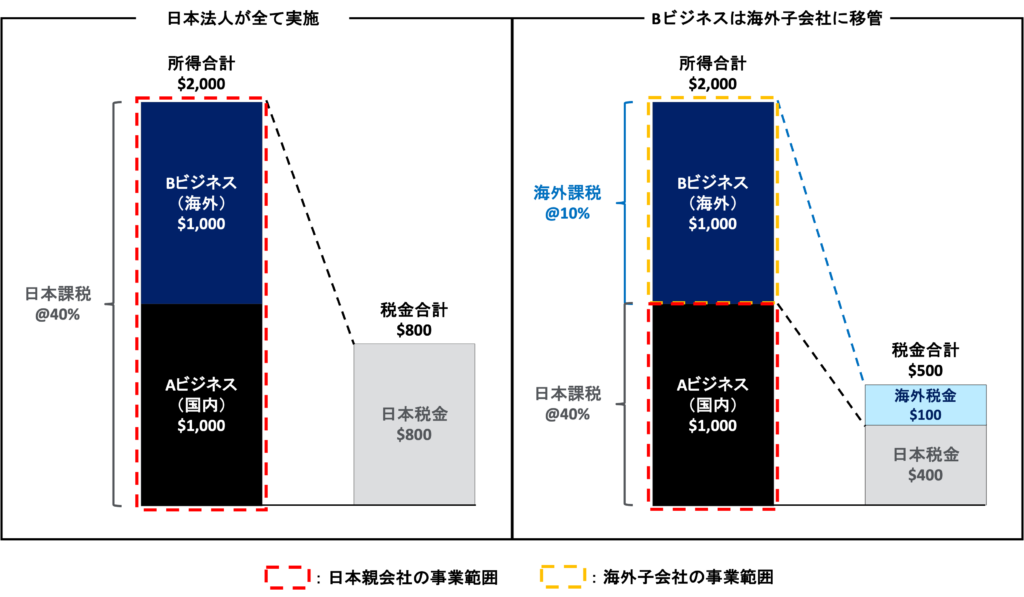

例えば、海外子会社を低税率国に立ち上げ実体あるビジネスを実施している場合、経済活動基準を充足する限りはこの海外子会社は租税回避目的とは考えられないため、会社単位の合算課税からは対象外となります。

しかし、このような場合でも、元々日本親会社がサイドビジネスとして実施していた株式運用をこの海外子会社に移転させた場合、株式運用から生じる利益に対する税金を節約することが可能となってしまいます。

- 下図はタックス・ヘイブン対策税制シリーズ1回目の記事からの転用

- このケースで、Bビジネスが株式運用等のサイドビジネスであったと仮定

- このサイドビジネスBを海外子会社に移転することで実際に税金が節約できる

このような租税回避行為を規制するため、受動的所得の合算課税制度が導入されているのです。

受動的所得の範囲

以下はタックス・ヘイブン対策税制上挙げられている受動的所得です。

- 剰余金の配当等(保有割合が25%未満の法人から受ける配当に限る)

- 受取利子等(業務の通常で過程で生じる預貯金の利子等は除く)

- 有価証券の貸付による対価

- 有価証券の譲渡損益(保有割合が25%未満のものに限る)

- デリバティブ取引に係る損益(ヘッジ目的のもの等を除く)

- 外国為替差損益(業務の通常で過程で生じるものは除く)

- 上記1−6の損益を生じさせる資産の運用、保有、譲渡、貸付などから生じる損益

- 固定資産の貸付による対価(本店所在国にある固定資産や不動産等の貸付による対価は除く)

- 工業所有権、著作権などの無形資産の使用料

- 工業所有権、著作権などの無形資産の譲渡損益

- 資産や人件費による裏付けのない異常所得

この受動的所得から直接費用や譲渡原価などを控除した後の純額が合算課税の対象となります。

なお、持分割合が25%以上の場合は除外されたり、銀行業等の金融業を営んでいる場合は一定の所得が除かれる特例もあるため、実際に適用する際は注意が必要です。

合算課税金額の算出

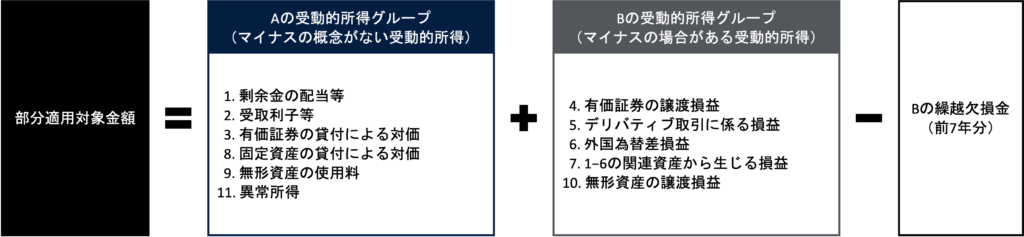

上記の受動的所得を合計した金額は「部分適用対象金額」と呼ばれます。

「受動的所得の合算課税」における合算課税金額は、この「部分適用対象金額」に「請求権勘案保有株式等割合」を乗じることで算出します。

但し、この「部分適用対象金額」は受動的所得を単純合算した金額とはならない場合があるため、算定する際には少し注意が必要です。

部分適用対象金額の算定

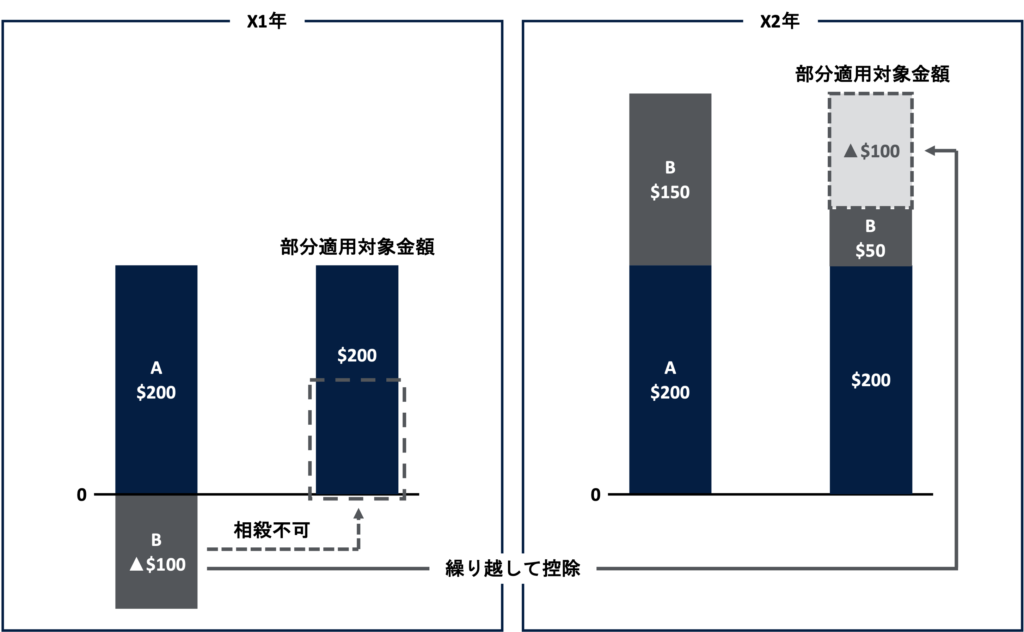

部分適用対象金額を算出する場合、まず上記の受動的所得を「A:マイナスの概念がない受動的所得グループ」と「B:マイナスの場合がある受動的所得グループ」にグループ分けします。

そして、このAの受動的所得グループの合計額とBの受動的所得グループの合計額を合算した金額が部分適用対象金額となります。

- Bの受動的所得グループの所得合計額がマイナスの場合はゼロにして計算する

(つまり、Bの受動的所得グループの所得合計額がマイナスであっても、そのマイナス金額をAの受動的所得グループの合計額と相殺することはできない) - Bの受動的所得グループがマイナスの場合、その金額は翌期以降7年間繰り越して、Bの所得金額から控除することができる

(このBの繰越欠損金はBの所得金額からのみ控除できることに留意)

まとめ

今回は租税負担割合が20%未満だが経済活動基準を充足する場合の「受動的所得の合算課税」について解説しました。

今回のポイントは以下の通りです。

- 受動的所得とは株式や債券の運用など、、自ら積極的に活動しなくても得ることができる所得のこと

- このような受動的所得を低税率国の海外子会社に移転し租税を回避することを規制するための制度

- 受動的所得として11個の項目が列挙されているが、資産等の裏付けがない所得は異常所得として対象になる

- 合算かぜい金額は受動的所得を合計した金額である「部分適用対象金額」に「請求権勘案保有株式等割合」を乗じることで算出

- マイナスの概念がない受動的所得グループとマイナスになり得る受動的所得グループは相殺できないが、マイナスになり得る受動的所得グループの欠損金は翌期以降7年間繰り越せる

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。