- 移転価格税制ってなに?

- 所得が移転するってどういうこと?

- 海外子会社を使って税金を節約できるって聞いたけど本当?

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 移転価格税制の簡単な概要

- 所得が海外に移転する簡単な例

- 所得が移転したことによって起こった税金の変化

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

国際税務主要トピックの個別解説第二弾は「移転価格」です。

移転価格税制は海外ビジネスを行う企業にとっては避けては通れない税制であり、移転価格税制に対して適切な対策を練ることは非常に重要となっています。

移転価格税制への対策を立てるためには、そもそも移転価格税制が何を防ごうとしているのかを正確に理解することが非常に重要です。

そこで、本記事ではまず、移転価格税制の概要を簡単な例と共にわかりやすく解説していきます。

移転価格税制とは?

移転価格税制とは、日本企業と国外関連者との取引価格を、独立企業間価格で計算し直して課税所得を計算する制度です。

国外関連者や独立企業間価格の詳しい解説は別記事に譲るとして、なぜ海外企業との取引価格をわざわざ算定し直す必要があるのでしょうか?

これは、海外グループ企業との取引を利用し、恣意的に取引価格を操作することで、所得を他国に移転させ、節税を図ることができてしまうからです。

移転価格税制は、海外グループ企業との取引を通じた恣意的な所得移転を防止するための制度

例えば、日本の親会社の利益は少なく、低税率国にある子会社の利益は大きくなるように取引価格を調整することで、税金を節約することが可能となってしまいます。

所得が他国に移転する場合の具体例

他国への所得移転を防止するための制度が移転価格税制といえますが、「所得が他国に移転する」とはどのような状況かイメージつくでしょうか?

移転価格税制への対策を立てるためには、そもそも移転価格税制が何を防ごうとしているのかを正確に理解することが非常に重要です。

そこで、「所得が他国に移転する」様子を、簡単な例を使ってわかりやすく解説していきます。

- ある日本企業はA国で海外子会社を通して製品を販売している

- この日本親会社は原価$50で製造した製品を海外子会社に販売し、海外子会社はその製品を現地顧客に価格$300で販売している

- 日本の税率は40%、A国の税率は30%と仮定

(税率は説明用の仮定の数値であり、実際の税率とは異なることに留意)

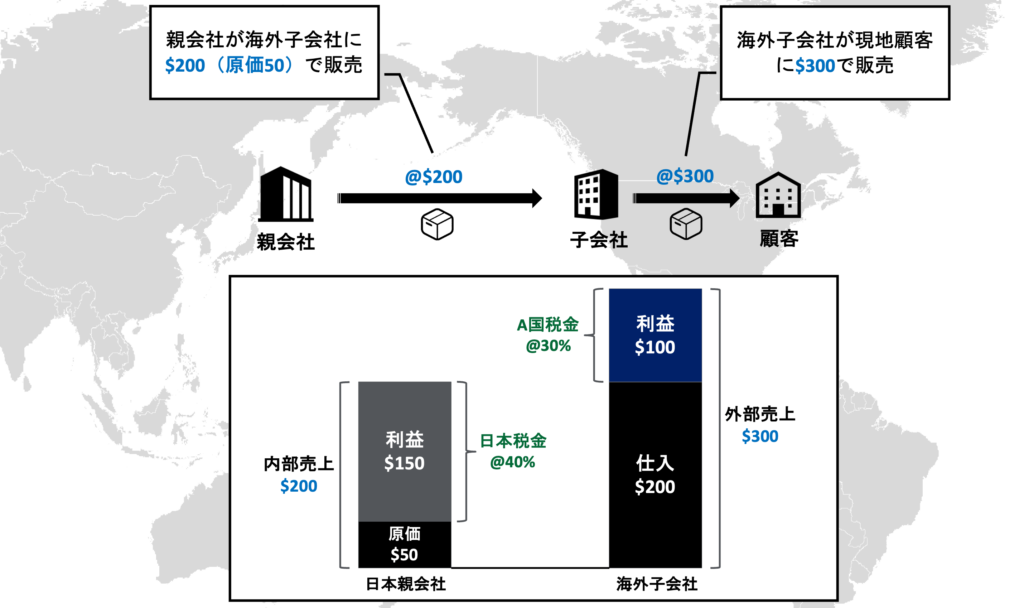

親子会社間の販売価格が$200のケース

まずは日本親会社から海外子会社への販売価格が$200であったと仮定して所得計算を行ってみます。

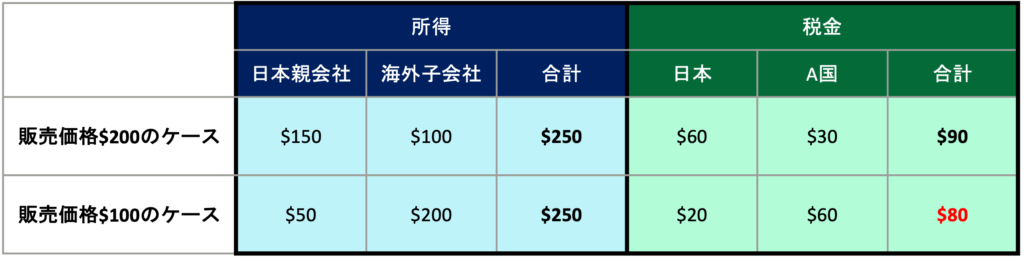

このケースにおいては、日本で$150の所得が発生し、海外子会社側では$100の所得が発生しており、グループ全体では合計$250の所得を得ていることに着目してください。

その所得に対して日本・A国でそれぞれの税率で税金が掛かった結果、合計$90の税金が発生していることも合わせて着目して頂ければと思います。

日本:売上 $200 – 原価 $50 = 利益 $150 × 日本税率 40% = 税金 $60

A国:売上 $300 – 原価 $200 = 利益 $100 × A国税率 30% = 税金 $30

所得合計:日本利益 $150 + A国利益 $100 = $250

税金合計:日本税金 $60 + A国税金 $30 = $90

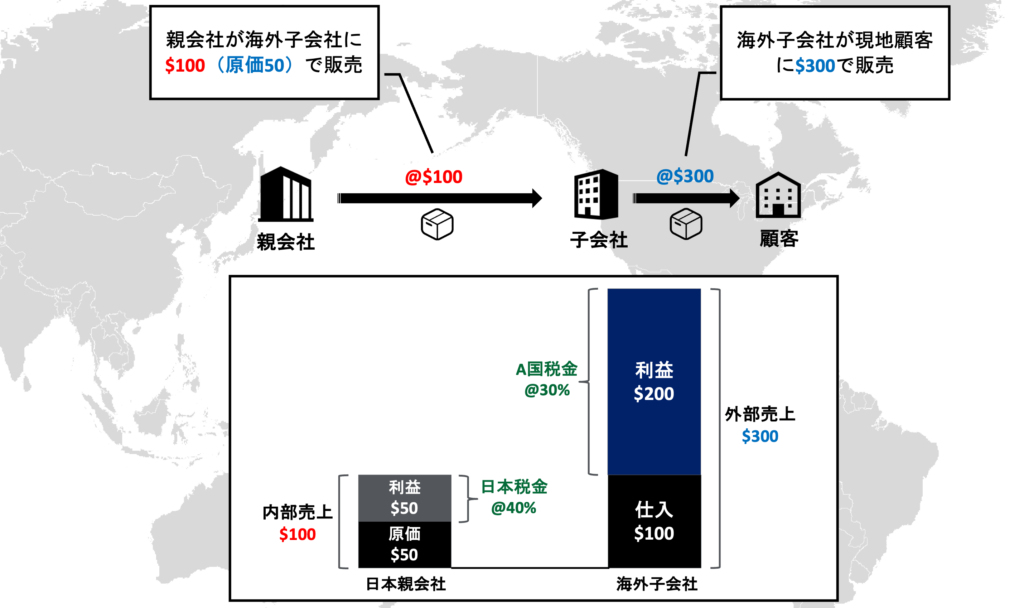

親子会社間の販売価格が$100のケース

次に、日本親会社から海外子会社への販売価格を$100に変更した場合の所得計算を実施してみます。

このケースにおいては、日本の所得が$50、海外子会社の所得が$200と、個社ベースでは変化が生じている一方で、グループ全体では所得合計$250と上のケースと変わっていないことに着目してください。

また、その所得に対して日本・A国でそれぞれの税率で税金が掛かった結果、このケースでは合計$80の税金が発生しています。

日本:売上 $100 – 原価 $50 = 利益 $50 × 日本税率 40% = 税金 $20

A国:売上 $300 – 原価 $100 = 利益 $200 × A国税率 30% = 税金 $60

所得合計:日本利益 $50 + A国利益 $200 = $250

税金合計:日本税金 $20 + A国税金 $60 = $80

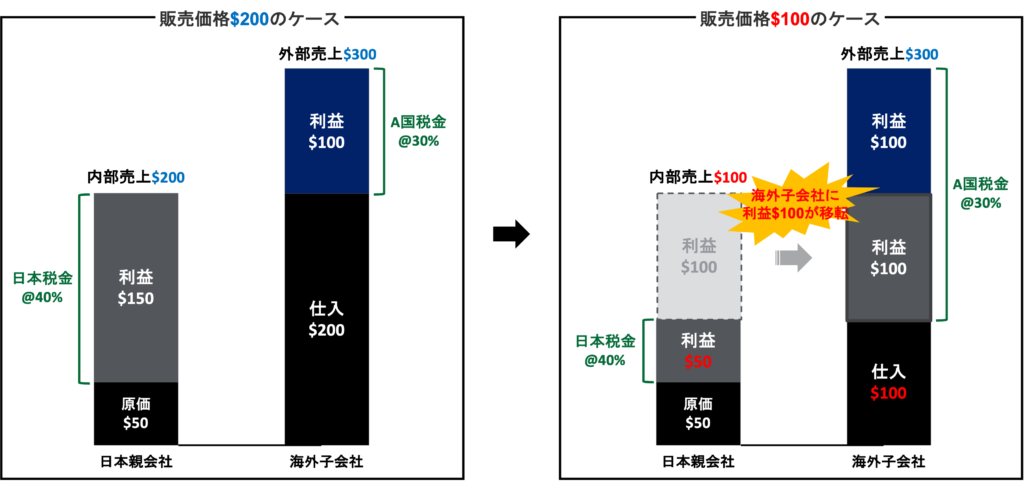

所得$100が日本から海外に移転した

2つのケースを比較すると、販売価格を$200から$100に変更したことで、以下の変化が生じています。

- 日本で発生していた所得$150が$50に減額

- 海外で発生していた所得$100が$200に増額

つまり、販売価格を調整することで、所得$100が日本から海外に移転したのです。

企業グループの所得合計は変わらないのに税金合計は少なくなった

さらに注目して頂きたいのが、2つのケースでこの企業グループ全体の利益合計は$250と変わっていないにも関わらず、グループ全体の税金は$90→$80と$10少なくなっていることです。

日本より税率が低いA国にある海外子会社に利益$100が移転したことにより、この企業グループ全体の税金が少なくなったのです。

税金が少なくなったことでキャッシュ・フローとしては増加するため、この日本企業は国間の税率の違いを利用した節税により得をしたことになります。

まとめ

海外の関係会社を利用することで、「所得が海外に移転する」ケースがあることをイメージできたでしょうか。

以下が今回の記事のまとめになりますので改めてご確認頂ければと思います。

- 海外の関係会社等との取引価格を調整することで、所得を他国に移転させることが可能

- 低税率国にある海外子会社等に所得を移転することで節税も可能となってしまう

- 特に、海外子会社等は親会社からのコントロールが効きやすいため、取引価格の調整も行いやすい(グループ会社を利用した節税も行いやすい環境になっている)

- このような海外グループ会社を利用した過度な節税を防止するための制度が「移転価格」

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。