- PEって何?

- 海外進出先ではどういう場合に課税されるの?

- PE判定の概要を簡単に知りたい

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 「PE」「PE課税」の内容

- 二重課税を発生させる制度と排除・緩和する制度

- 主要トピックの簡単な解説

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

「PEなければ課税なし」という言葉は聞いたことあるでしょうか。

非居住者として海外ビジネスを行う場合、必ず現地で税金が発生するわけではなく、あくまでも現地で課税対象となるのはPEを通じて得た所得のみとなります。

そのため、海外ビジネスで発生する税金を正確に把握するためには、この「PE」という言葉について理解することが非常に重要となります。

そこで、本記事では、この「PE課税」について深掘りして解説していきます。

「PE」とは?

PEとは「Permanent Establishment」の略であり、日本語では「恒久的施設」と呼ばれます。

PE:Permanent Establishment(恒久的施設)

PE課税とは、簡単に言うと、海外進出先で稼いだ所得のうち、「PEを通じて得た所得のみ」がその国では課税対象となるという制度です。

PE課税の制度の下では、PEを通じて得た所得のみが課税対象となる

海外進出先では国内源泉所得が原則として課税対象となるんじゃないの?「PEを通じて」って何?と思った方もいるかもしれません。

まずは頭の中でイメージしやすいように、簡単な例を使って説明してみたいと思います。

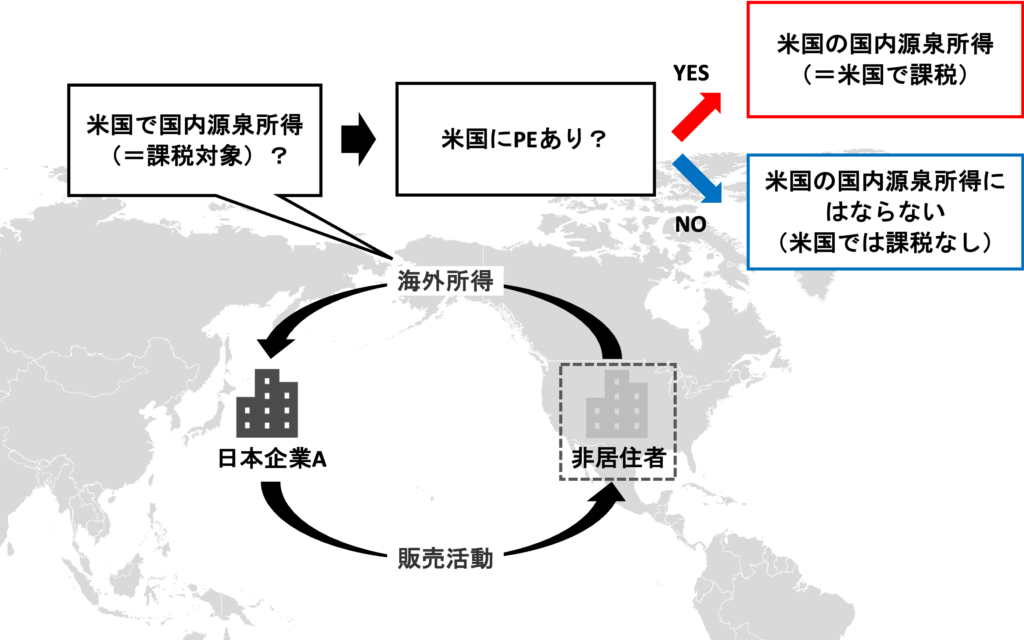

PE課税のイメージ

- 日本企業A(日本の内国法人)がビジネス拡大のために米国でも販売を始める

- 米国に特に子会社やオフィスは構えていない

- 米国では非居住者(外国法人)に該当

この場合、米国で販売した得た収益(所得)は、米国の国内源泉所得となり、米国で課税され税金を支払う必要があるでしょうか?

答えは米国に「PE」があるかないかで変わってきます。

具体的には、PEがあると判断され、そのPEを通じて米国で所得を得ていると判断される場合には、その所得は米国の国内源泉所得として取り扱われ、米国で税金を支払う必要があります。

一方で、PEがないと判断された場合には、この日本企業Aが米国で販売して得た所得は米国の国内源泉所得としては取り扱われず、よって米国で課税対象の所得はなく、税金を支払う必要はありません。

PE判定では国内源泉所得に該当するかを検討している

つまり、PEがあるかないかは、非居住者が海外ビジネスで所得を稼いだ場合に、その所得はその国の「国内源泉所得」と言えるか否かを判定していることと同義となります。

ここで、国際税務の基礎である「課税の範囲」と「居住性の判定」を思い出してください。

- 税務上、法人がその国で「居住者(内国法人)」か「非居住者(外国法人)」かを判定する必要がある

- 「課税の範囲」は「居住者」か「非居住者」かで異なる

- 多くの場合、「非居住者」はその国で稼いだ所得のみが課税対象となる

海外進出先で「非居住者」として取り扱われる場合で、その国では非居住者は「国内源泉所得」のみ課税されるというルールになっていた場合を想定してみてください。

この際、PEがあるかないか(PEを通じて所得を得ているか否か)を判定することで、その国で国内源泉所得がある否か、つまり現地で税金を支払う必要があるか否かを判定します。

PEあり(PEを通じて所得を得ている)➡その国で「国内源泉所得」あり➡その国で税金支払い必要

PEなし(PEを通じて所得を得ていない)➡その国で「国内源泉所得」なし➡その国で税金支払い必要なし

どういう場合にPEありって判断される?

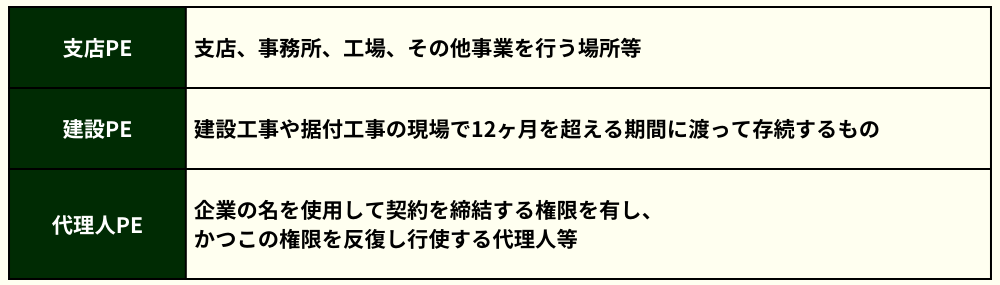

その国に「PE」、即ち「恒久的施設」がある場合とは具体的にどんな場合が想像がつくでしょうか。

「恒久的施設」をもう少し噛み砕いて表現すると、「海外で事業を行うために設けた一定の施設等」となります。

そのような「施設」が海外にある場合にPEありと判断される可能性が高く、下表がPEとして認定される施設等の主な種類となります。

「支店」と「駐在員事務所」の違い

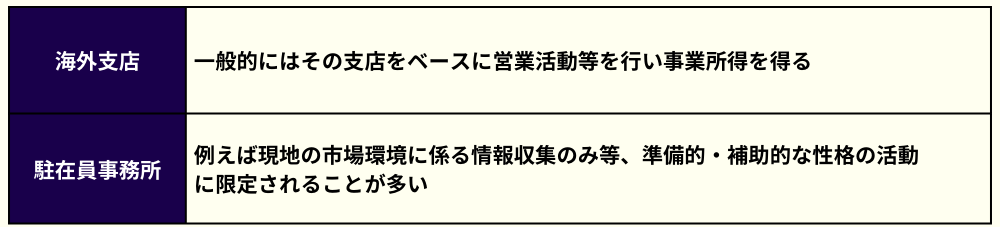

PEがある場合とない場合の典型的な比較として、「支店」と「駐在員事務所」がよく挙げられます。

どちらも海外進出の際に検討する進出形態かと思いますが、一般的に「支店」はPEに該当することが多く、反対に「駐在員事務所」はPEに該当しないとされています。

両者の大きな違いはその活動機能にあり、まさしくその違いがPE判定に大きな影響を与えています。

具体的には、所得を得るための事業活動を行っていると判断される場合にはPEありと判断され、そうでない場合にはPEなしと判断されることが一般的となっています。

- 「現地で所得を得るための事業活動を行っているか否か」がPE判定上の大きな判断の分かれ目であり、単純に「支店」か「駐在員事務所」かで判定している訳ではない点に注意

- 駐在員事務所という名目・位置づけであっても、その活動内容が実質的に支店と変わらない(営業活動など行っている)と判断された場合にはPEとして認定されることがある

- PE判定はあくまでも事実関係に基づいて行われるため、PE認定のリスクを避けるためには、事業活動を行っていると推定されるような怪しい外観をできるだけ作らないようにすることが重要

- PEに該当するか否かの具体的な判定基準は国によって異なるため、進出先の税法に基づいて詳細に検討する必要がある

PEありと判定されたらどうなる?

PEありと判定された場合、そのPEを通じて得た所得は進出先の「国内源泉所得」となり、通常その国での申告・納税が必要となります。

PEありと判定された場合、PEを通じて得た所得について申告・納税が必要となる

一方、日本では全世界所得課税方式を採用されているため、海外で課税されていようがいまいが関係なく、日本でもそのPEを通じて得た所得は課税対象となります。

この場合、二重課税が発生することとなるため、外国税額控除により二重課税を排除するための検討が必要になります。

まとめ

今回はPE課税について解説しました。

海外所得に関して、支店の所得は税金が発生する、駐在員事務所は税金が発生しないと、進出形態の違いで税金の有無を理解されていた方もいるかもしれませんが、課税が発生するか否かはあくまでもPEがあるか否か次第です。

PE課税について理解すべきポイントは以下の通りとなりますので改めてご確認下さい。

- PEありと判定された場合、そのPEを通じて得た所得は現地で申告納税が必要

- PE課税が発生した場合には、国外での課税と日本での課税で二重課税が発生するため、外国税額控除で二重課税排除の検討が必要

- 一般的に支店はPE、駐在員事務所はPEなしとされているが、両者の大きな違いは「所得を得るための営業活動等を行っている施設」であるかどうか

- PE認定のリスクを避けるためには、営業活動を行っていると推定されるような事実関係をできるだけ作らないことが重要

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。