- 海外子会社の売却時に配当を組み合わせると節税できるって聞いたけどホント?

- 配当と株式譲渡を組み合わせるとなんで節税できるのか具体例を見たい!

- 子会社株式簿価減額特例ってなに?

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 海外子会社売却時に配当を組み合わせると節税になる理由

- 配当と株式譲渡を組み合わせた節税の具体例

- 子会社株式簿価減額特例の概要と具体例

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

今回は配当と株式譲渡を組み合わせたスキームについてです。

「配当と株式譲渡を組み合わせたスキーム」と聞いてもピンとこないかもしれないですが、これは端的に言うと海外子会社売却前に配当を実施して節税しようというスキームのことになります。

実際このスキームを使うことにより節税することが可能となりますが、2020年度税制改正によりこのスキームへの対応として一定の制限が設けられています。

そこで、今回はこのスキームがなぜ節税になるか、そして税制改正によりどのように制限されたかを解説していきます。

ポイントは以下2点となりますので、これらを頭に入れながら解説をお読み頂ければと思います。

- 海外子会社売却前に配当を実施し純資産額(すなわち売却額)を圧縮することで譲渡益が小さくなる

- ただし、配当の額が株式簿価の10%相当額を超える場合には、益金不算入相当額が株式簿価から減額される(つまり益金不算入相当額分だけ譲渡益が大きくなる)

まずは前回の復習

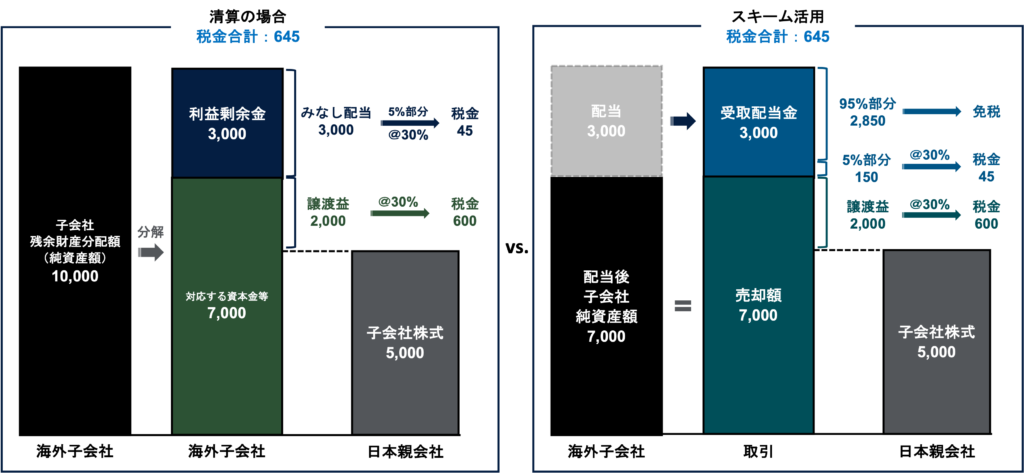

前回のケーススタディーにて、海外事業からExitする場合、海外子会社の売却と清算では清算の方が税務上は有利になることを解説しました。

これは清算の場合はみなし配当部分に外国子会社配当益金不算入制度を適用することにより、みなし配当の95%部分が免税になることが大きい理由でした。

配当と株式譲渡を組み合わせると税金が有利になる可能性がある

清算が有利になったのは、残余財産分配額(つまり売却で言うところの売却額)の一部がみなし配当に変わったことで税金の圧縮が生じたことによります。

これを踏まえると、株式譲渡の場合でも、配当を組み合わせれば同様の節税効果を得ることが可能です。

つまり、売却前に配当を実施し、買い手と交渉して配当分だけ売却額を低くすれば、株式譲渡の場合でも清算の場合と同様の節税効果を得ることができる

- 配当部分は95%が免税になる

- 譲渡益も配当分だけ圧縮される

簡単な数値を使った具体例で比較

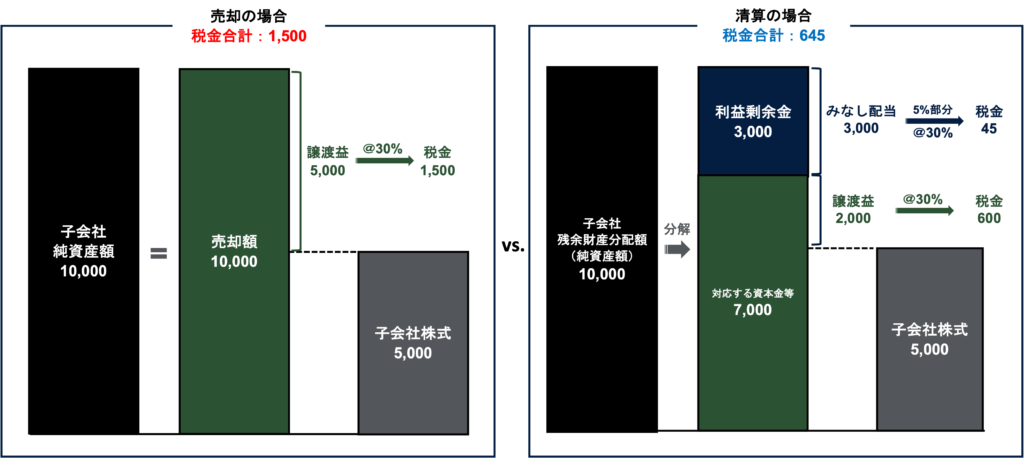

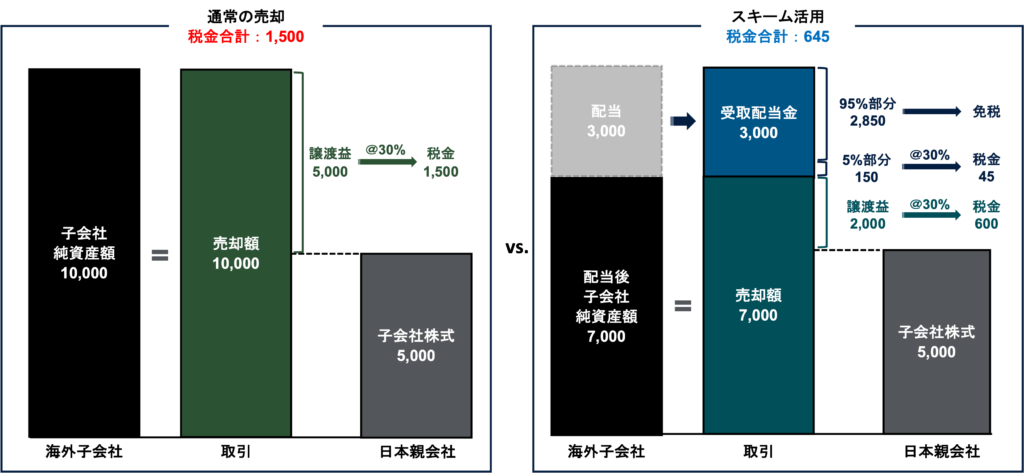

売却と清算のケーススタディーで使用した例を引き続き使って具体的に比較してみます。

- 純資産額が10,000の海外子会社を同額で売却する

- 日本親会社のBS上子会社株式の簿価は5,000

- 日本の税率は30%と仮定

このケースにおいて、上記スキームを適用してみます。

- まずは3,000の配当を日本親会社に実施

- 買い手と交渉して売却額を配当後の純資産額7,000まで減額

図を見てもらうと一目瞭然ですが、配当を組み合わせたスキームを実施すると、通常の売却と比べて税金が大幅に圧縮されていることがわかるかと思います。

実際に、清算の場合の課税関係と並べてみると、税務コストは全く同じになっていることが見て取れます。

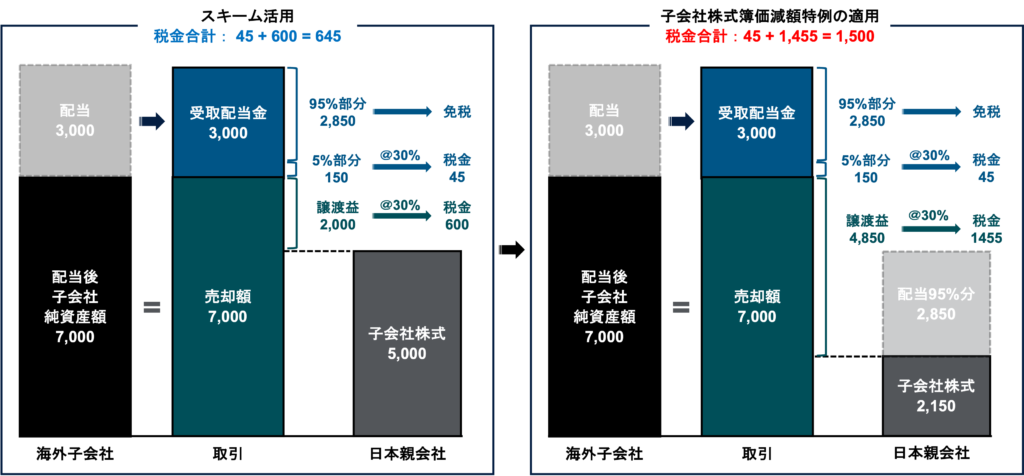

2020年度税制改正により一定の制限が設けられた

この節税策について、2020年度税制改正により「子会社株式簿価減額特例」という措置が設けられました。

具体的には、配当の額が株式簿価の10%相当額を超える場合には、益金不算入相当額が株式簿価から減額されます。

つまり、配当による益金不算入相当額分だけ、譲渡原価となる子会社株式簿価が小さくなり、その結果配当による益金不算入金額分だけ譲渡益が大きくなる。

(=配当による節税効果が譲渡益増加(譲渡原価減)によって相殺される)

先ほどの例では売却前に3000の配当をしていましたが、これは子会社株式簿価5000の10%(500)を超えています。

そのため、この措置の対象となり、以下の図の通り税務コストが通常の売却時と同様の結果になっています。

例外的に非適用となる場合もある

ただし、この措置は以下の場合は適用されません。

- 50%超の持分を保有した日から10年経過後に受ける配当

➡ つまり上の例だと、海外子会社を設立してから10年以上経過している場合は適用なし - 配当が50%超の持分保有後の利益剰余金純増額に満たない場合

➡ つまり上の例だと、海外子会社を資本金4,000で設立し、その後6,000の利益を稼いだ結果純資産額が10,000になっている場合、配当金額3,000は利益純増額6,000に満たないため適用なし - 2,000万円以下の配当

まとめ

以上、今回は配当と株式譲渡を組み合わせたスキームとこのスキームに対する対応措置について解説しました。

今回のポイントは以下の通りです。

- 売却前に配当を実施し、配当分だけ売却額を低くすれば、清算の場合と同様の節税効果が生じる

- これは、配当部分は95%が免税になり、また譲渡益も配当分だけ圧縮されるため

- ただし、配当の額が株式簿価の10%相当額を超える場合には、益金不算入相当額が株式簿価から減額される

- つまり益金不算入相当額分だけ譲渡益が大きくなり、結果的に配当による節税効果はなくなる

- 長期保有の場合など、この措置が適用されないケースもある

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。