- 海外子会社を清算する場合はどんな税制を検討すべき?

- 海外子会社を清算する場合はどんな課税関係が生じる?

- 海外子会社を清算した場合の税金計算の具体例を見てみたい!

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 海外子会社清算時の会計上の損益

- 海外子会社清算時の税務上の損益と課税を具体例と共に紹介

- 海外現地ので課税にも留意

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

今回は海外子会社を清算した場合の課税関係です。

海外進出したものの思ったように業績が伸びず、やむを得ず海外事業から撤退する場合などに、海外子会社の売却先が見つからず、海外子会社を清算するケースがあるかと思います。

この場合、海外子会社は資産・負債を整理した上で、日本親会社に残余財産の分配を行いますが、このときに日本と海外現地で課税が発生する可能性があります。

ポイントは以下3点となりますので、これらを頭に入れながら解説をお読み頂ければと思います。

- 会計上の清算損益と税務上の清算損益は異なる

- 税務上は「みなし配当」と「株式譲渡損益」が生じる

- みなし配当は基本的に外国子会社配当益金不算入制度の対象となる一方、株式譲渡損益は課税が生じる

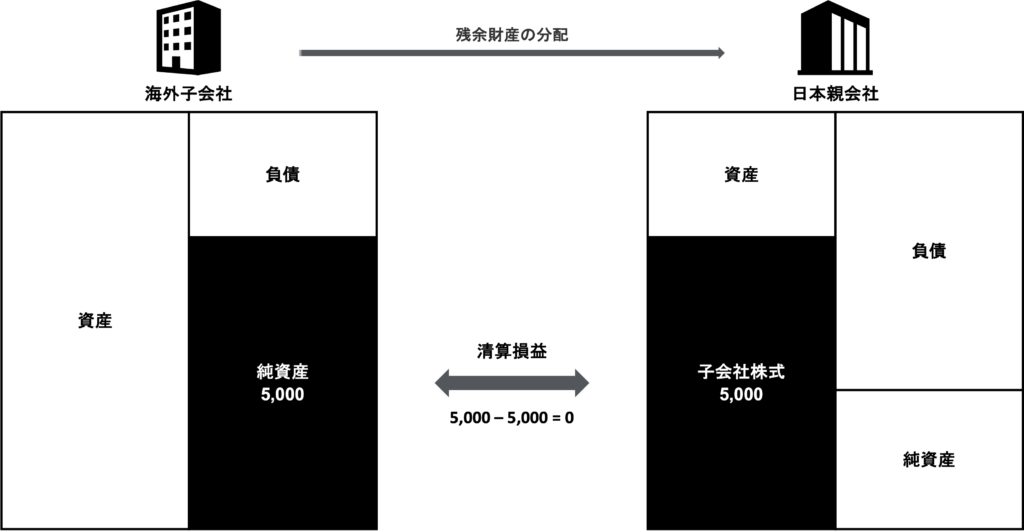

会計上はシンプルに投資簿価と残余財産分配額の差額が清算損益

海外子会社が清算する場合、日本親会社は帳簿上の海外子会社に対する投資簿価を海外子会社からの残余財産分配により回収するため、会計上の損益はシンプルに残余財産分配額と投資簿価の差額になります。

会計上はシンプルに、帳簿上の「子会社投資簿価」と海外子会社からの「残余財産分配額」を比べることで清算損益を算定する

単純化した以下のケースだと、日本親会社が計上する子会社株式簿価が5,000に対して、海外子会社からの残余財産分配額は5,000のため、清算時に日本親会社で生じる損益はゼロとなります。

税務上はみなし配当と株式譲渡損益の2種類の損益が生じる

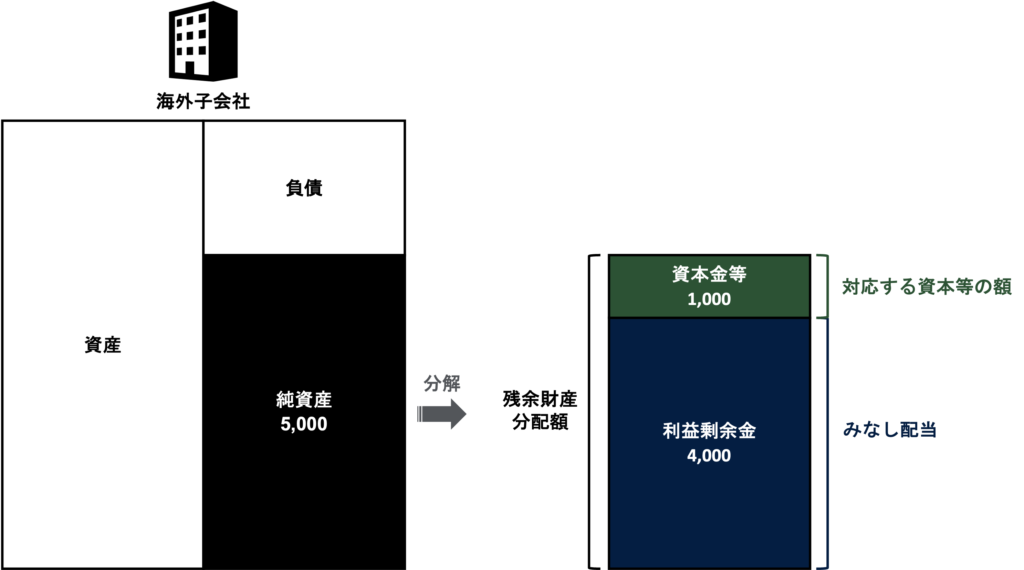

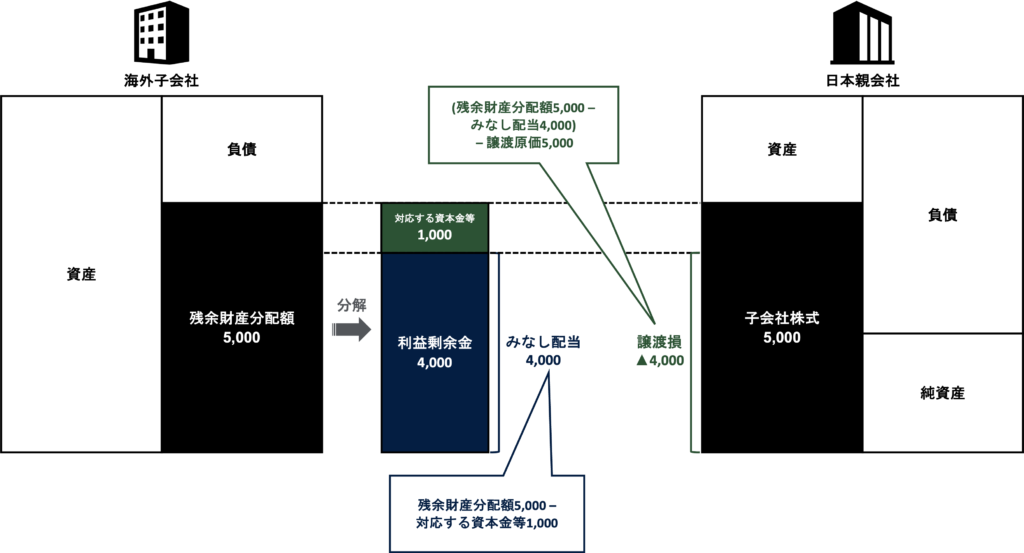

一方で日本親会社の日本での課税関係を明らかにするためには、先ほどの会計上の清算損益を「みなし配当」と「株式譲渡損益」に分解する必要があります。

そして、この「みなし配当」と「株式譲渡損益」とでは課税関係が異なってきます。

- 計算方法:残余財産分配額 − 対応する資本金等の額

- 課税関係:外国子会社配当益金不算入制度の適用により95%部分は免税

- 計算方法:(残余財産分配額 − みなし配当)− 譲渡原価(=子会社株式簿価)

- 課税関係:譲渡損益はそのまま益金または損金に算入して課税

「対応する資本金等の額」とは株主等から出資を受けた金額であり、いわゆるBS上の資本金と資本剰余金のことを指します。

そのため、「みなし配当」はBS上のいわゆる利益剰余金部分となり、「残余財産分配額 – みなし配当」はつまり「対応する資本金等の額」であり、これはBS上の資本金と資本剰余金部分となります。

具体的な計算例

先ほどの単純化した例で税務上のみなし配当と株式譲渡損益を算定し、どのような課税が生じるかを見てみます。

【みなし配当と譲渡損益の算定】

みなし配当 = 残余財産分配額 5,000 − 対応する資本金等の額 1,000 = 4,000

譲渡損益 = (残余財産分配額 5,000 − みなし配当 4,000)− 譲渡原価 5,000 = ▲4,000

【課税所得への影響額の算定】

みなし配当に対する外国子会社配当益金不算入制度の適用:4,000 x 5% = 200

譲渡損益に対する課税:譲渡損▲4,000が損金算入

課税所得への影響額合計:200 + ▲4,000 = ▲3,800

会計上では損益ゼロとなってたにも関わらず、税務上は所得の節約が生じています。

これは、税務上は4,000の配当をもらって、4,000の株式譲渡損を計上したと取り扱われるためです。

海外現地での課税にも留意

これまで海外子会社を清算した場合の日本親会社に対する課税関係を解説してきましたが、海外子会社がある国での現地課税にも留意が必要です。

海外子会社の清算に伴い、現地でもみなし配当課税が行われ、源泉税が課されるケースがある

みなし配当部分に外国子会社配当益金不算入制度が適用される場合、現地の源泉税について外国税額控除の適用はでき、この源泉税は純粋な税務コストとなります。

まとめ

以上、今回は海外子会社を清算した場合の課税関係について解説しました。

今回のポイントは以下の通りです。

- 海外子会社が清算した場合、税務上はみなし配当と株式譲渡損益の2種類の損益が生じる

- みなし配当は海外子会社BS上のいわゆる利益剰余金部分

- 株式譲渡損益は親会社BSの子会社株式簿価と、海外子会社BS上の資本金と資本剰余金部分の差額

- みなし配当部分には外国子会社配当益金不算入制度の適用が可能

- 海外でもみなし配当課税により源泉税が課されるケースがあることに留意

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。