- 二重課税はなぜ発生する?

- 国や居住性によって課税の範囲が違うって聞いたことあるけど・・・

- 海外で発生した所得ってどういう取り扱いになるの?

こんなお悩みを現役公認会計士・税理士が解決します。

本記事の内容

- 課税の範囲のわかりやすい解説

- 課税の範囲に関する二種類の違い

- 居住者と非居住者それぞれの課税の範囲

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

国際税務について、実務担当者はもちろん、税務にあまり馴染みのない営業担当者や経営者でも理解できるようにわかりやすく解説していきます。

税法は国によって異なること、そして国際税務の基本的なルールがあることによって、二重課税が発生する可能性があります。

海外ビジネスを行う上では二重課税を回避するために、二重課税が発生する要因を理解することがとても重要となります。そのため、この記事ではまず、

そこで、本記事では、国際税務の基本ルールである「課税の範囲」について解説していきます。

国際税務の基本ルールである「課税の範囲」とは?

「課税の範囲」とは、簡単に言うとどこからどこまでの所得が課税の対象となるかということです。

日本国内で所得がある場合、その所得が日本で課税の対象、つまり税金が発生してくることは当然のように理解しているかと思います。

しかし、海外ビジネスを行っていると以下のような疑問が生じます。

海外で発生した所得は日本でも課税されるのか?

海外の会社との取引により得た所得は、海外に支店や子会社等はない場合でも、海外で課税されるのか?

このような、どこで発生した所得はどこで課税対象となるか、ということを取り決めているのが「課税の範囲」です。

「課税の範囲」とは、その国で税金支払いの対象となる所得の範囲に関する決め事

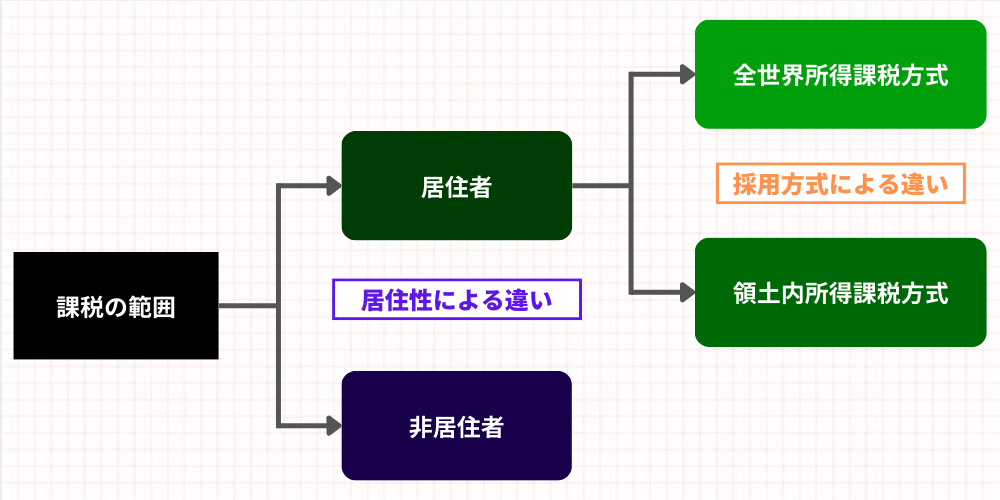

「課税の範囲」には二種類の「違い」がある

実は、「課税の範囲」には二種類の違いがあります。

- 居住者か非居住者かによる違い

- 国によって採用する方式による違い

そして、この「課税の範囲の違い」があることによって、税務上は様々な問題が生じます。

このような問題を解決するための手段が国際税務です。

そのため、海外ビジネスを推進する企業にとって、この国際税務の基本ルールである「課税の範囲」を理解することは非常に重要となっています。

居住者と非居住者の課税の範囲を解説!

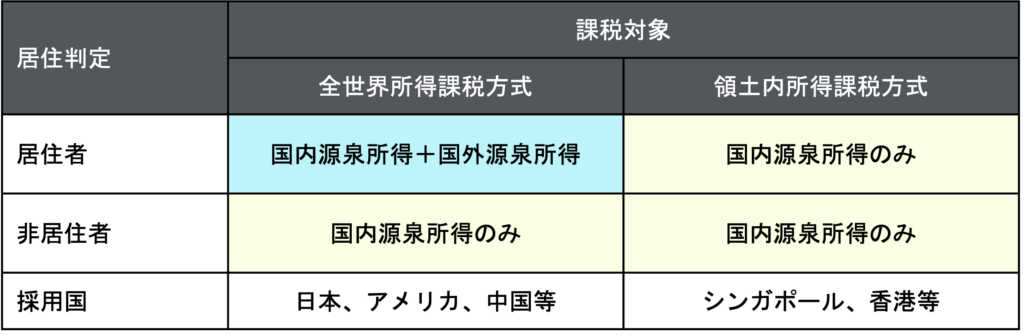

税法上は居住者(内国法人)か非居住者(外国法人)かによって一般的に課税の範囲が異なります。

居住者:その国に住んでる人のこと

非居住者:その国に住んでいない人(外国に住んでる人)のこと

一般に、居住者と非居住者の「課税の範囲」の大きな違いは「国外所得が課税対象となるか否か」です。

ただし、居住者に対する課税の範囲は各国政府がどの方式を採用しているかによって異なるため、国によって「居住者と非居住者の課税範囲の違い」も異なってきます。

ここからは、居住者と非居住者それぞれの「課税の範囲」について具体的に解説していきます。

居住者の課税対象は全世界所得または領土内所得

居住者に対する課税の範囲については採用されている方式によって異なってきます。

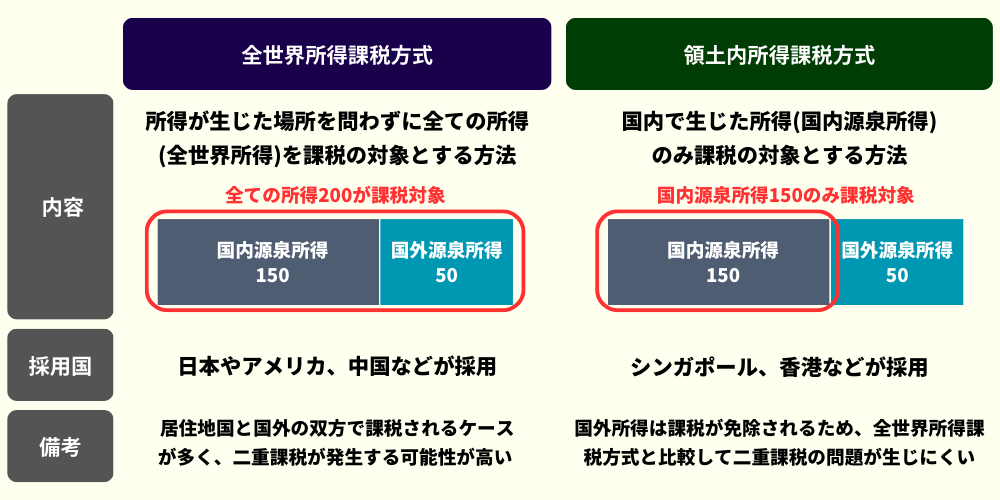

全世界所得課税方式:所得が生じた場所を問わずに全ての所得(全世界所得)を課税の対象とする方法

領土内所得課税方式:国内で生じた所得(国内源泉所得)のみ課税の対象とする方法。

両者の大きな違いは海外で生じた所得(国外源泉所得)を課税の対象に含めるかどうかにあります。

ただし、実際にはこれらの中間的な課税方式を採用する国も多くあります。

スイスやオランダ、イギリスなど:

全世界課税所得方式を基本としつつも、一定の国外事業所得と国外配当所得を課税の対象外としている

アメリカやカナダ、日本など:

同様に全世界課税所得方式を基本としつつも、一定の国外配当所得を課税の対象外としている

また、日本では所得の全てが課税対象となっている一方で、国によっては一部の所得が課税対象から除外されているケースもあります。

代表的な例として、国によってはキャピタルゲイン(配当収益や株式や不動産の譲渡から発生する所得)は、課税の対象から除外されているケースもあります。

非居住者の課税対象は基本的に国内源泉所得のみ

非居住者については、基本的に国内で生じた所得(国内源泉所得)のみが課税対象となります。

つまり、海外に支店や子会社はないため非居住者ではあるものの、その国でビジネスを行った結果所得を得ている場合、国内源泉所得として課税されることになる

どのような場合に非居住者が国内所得を得ていると言うかについては、各国でルールが定められています。

最も代表的な例として、非居住者の事業所得については、PEに帰属する所得を課税対象とすることが一般的です。

「Permanent Establishment」の略であり、日本語では「恒久的施設」と呼ばれる。

ある国で事業を行っていても、その国にPEがない場合は課税対象所得がなく、税金も発生しません。

これが「PEなければ課税なし」と言われる理由となっています。

一方、非居住者が受け取る配当や利子、ロイヤリティといった投資所得については、その国の居住者(内国法人)が支払いをする場合に課税の対象となることが一般的です(源泉徴収されることが一般的)。

また、不動産に関連した所得については、その国に不動産が所在する場合に課税対象となることが一般的です。

まとめ

この記事では国際税務の基本ルールである課税の範囲について解説しました。

居住者と非居住者の課税の範囲の違いをまとめると下表のようになります。

「課税の範囲」だけでも様々なトピックがあり、なかなか難しい部分があるかと思います。

グローバルにビジネスを展開する、又はこれから展開を予定している企業が覚えておくべきポイントは以下の通りです。

- 日本は全世界所得課税方式を採用しているため、二重課税が発生しやすい

- 居住者の課税範囲も国によって課税の対象範囲が異なるため、進出先の採用方式にも留意

- 非居住者は基本的に国内源泉所得のみが課税対象となっており、所得の種類ごとにルールがあることが多い

- 居住者か非居住者かによって課税の範囲が異なるため、海外進出の際は進出形態の慎重な検討が必要

それでは今回は以上です。

国際税務や海外進出に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。