現役公認会計士・税理士が法人化に関するお悩みを解決します!

- 法人に課せられる税金ってどんなものがあるの?

- 法人税以外の税金も掛かるって聞いたけどホント?

- 法人の場合は年度末にどのくらい税金を支払うの?

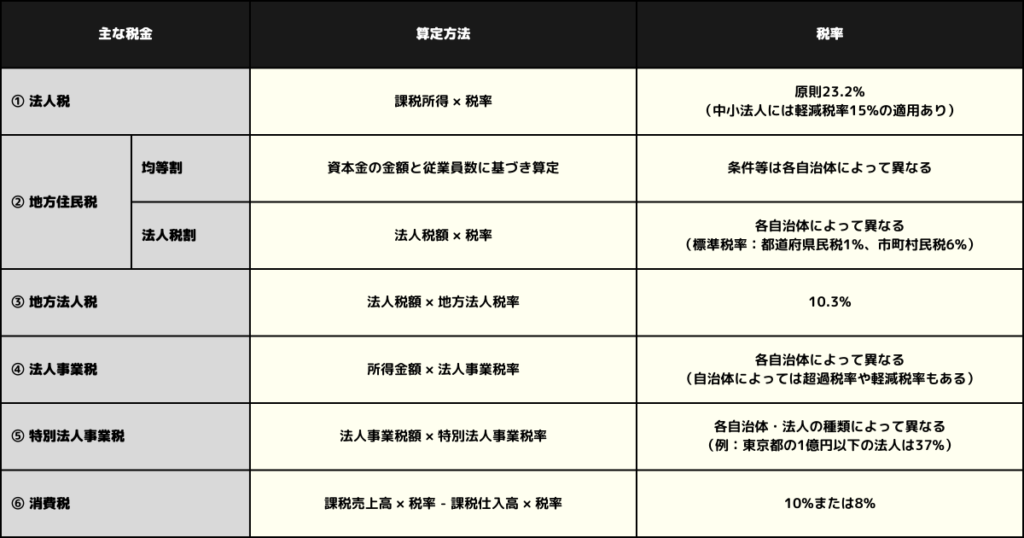

- 年度末に支払う主な6種類の税金の概要

- 6種類の税金の算定方法と税率(計算例付き)

- 年度末に発生する税金合計の計算例

法人が支払う税金と聞いて真っ先に思い浮かぶのは法人税かと思いますが、実は法人には法人税以外にも様々な税金が課せられます。

特に、収入や費用など、法人の決算数値に基づき課される税金として典型的なものが6種類あります。

法人化を検討している場合などは、法人化するとどの程度の税負担が生じるかを理解することは非常に重要です。

特に、上の6種類の税金は、事業年度を通じて発生した収入や費用などを基準に算定し、事業年度終了後2ヶ月以内に1年分の税金をまとめて支払うことになります。

そのため、年度末に税金を支払うためのお金を手元に残しておくためにも、この6種類の税金について事前にしっかり把握・理解しておくことが非常に重要となります。

本記事ではこの6種類の税金の概要や算定方法、税率等について具体的な計算例と共にわかりやすく解説していますので、本記事を通じて必要な知識をしっかり身につけて頂ければと思います。

公認会計士・税理士であるSK国際会計事務所代表が本記事を執筆。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後も国際税務や海外ビジネス展開に関するアドバイスを提供している。

① 法人税

法人に課される最も代表的な税金が法人税であり、法人の企業活動により得られる所得に対して課される税金です。

法人税は、国から課される国税であり、法人の課税所得に対して課税されます。

法人税の算定方法

法人税は以下の算式で算出します。

法人税額 = 課税所得 × 法人税率

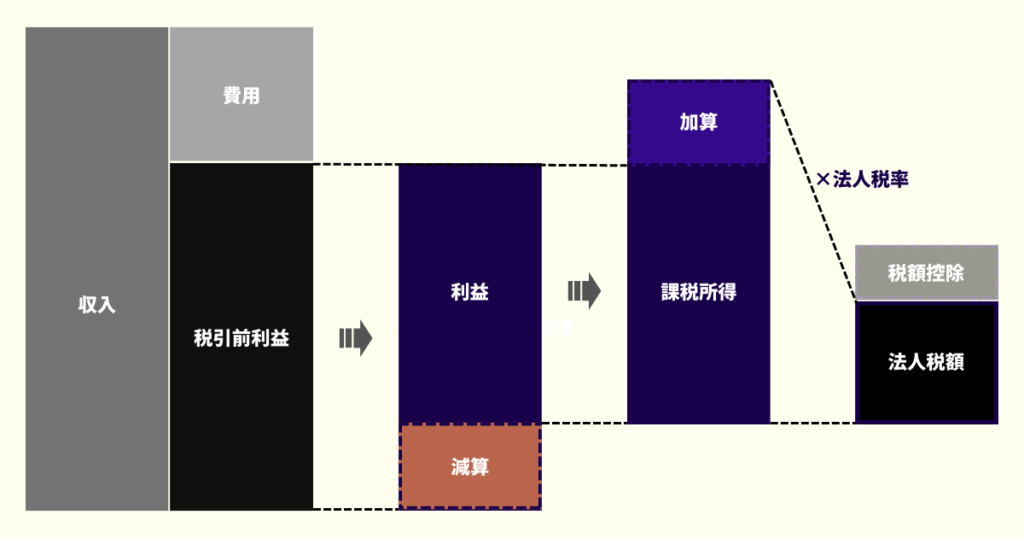

課税所得とは、税法上のルールに従って算定される法人の儲けであり、益金から損金を差し引くことで算出します。

会計上の「利益」と「課税所得」は厳密には異なるものであり、実務では、会計上の利益をスタートに、以下を加減算することで課税所得を算定します。

- 加算:税法上は費用として認められないもの、税法上のみ収入として計上すべきもの

- 減算:税法上のみ費用として認められるもの、税法上は収入として取り扱われないもの

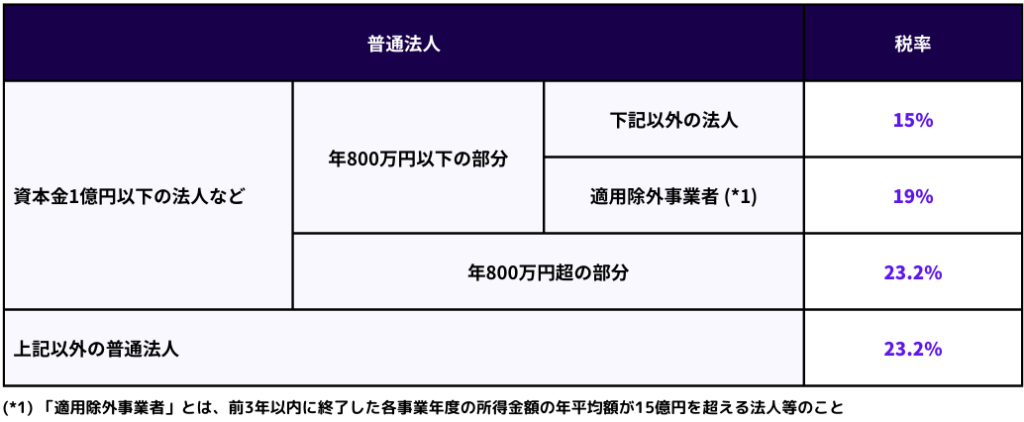

法人税の税率

法人税率は法人の種類ごとに定められており、最も一般的な「普通法人」の税率は原則23.2%となっています(下表は国税庁HPで公表されている税率表の抜粋)。

法人税率は原則23.2%ですが、資本金1億円以下の法人については税率の軽減措置(中小企業者等の法人税率の特例)が期限付きで取られています(2025年3月31日までに開始する事業年度まで)。

法人税の計算例

所得が1,000万円で、この軽減措置が適用可能と仮定した場合の税額算定例は以下の通りです。

② 地方住民税

法人住民税とは、法人を登記している都道府県や市町村の自治体に対して納税する税金です。

実際には都道府県民税と市町村民税で構成されており、地域によっては法人都民税や法人府民税、法人県民税と呼ばれています。

地方住民税の算定方法

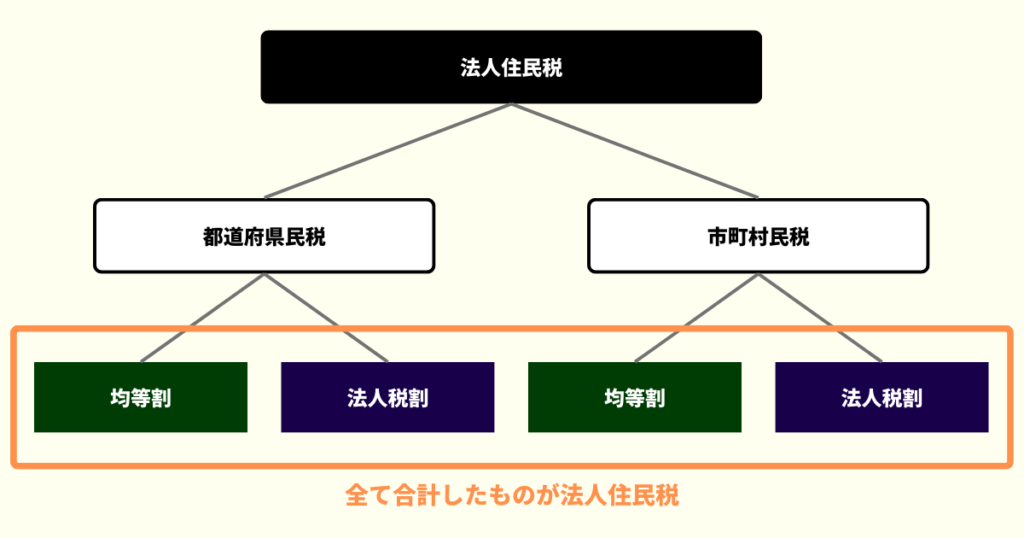

法人住民税は「均等割」と「法人税割」の税割で構成されており、都道府県民税と市町村民税それぞれの「均等割」と「法人税割」を合計したものが法人住民税です。

地方住民税 = 均等割(都道府県民税 + 市町村民税)+ 法人税割(都道府県民税 + 市町村民税)

均等割 = 資本金の金額と従業員数に基づき算定

法人税割 = 法人税額 × 各自治体によって定められた税率

この「均等割」と「法人税割」は算定方法が異なり、しかもその条件や税率は地域によって異なってきます。

実際にどの程度の法人住民税が発生するかは各自治体に確認する必要がありますが、国によって標準的な税率や税額が定められているため、それに基づき簡単に計算方法を例示してみます。

「均等割」の算定方法と計算例

均等割は、法人の資本金の金額や従業者数などに応じて算出・課税される住民税です。

均等割 = 資本金の金額と従業員数に基づき算定

下表は総務省により公表されている標準的な区分と税額であり、都道府県民税では法人の資本金等の額で、市町村民税では資本金等の額と従業者数で、納める税額が区分されています。

例えば、資本金1千万円以下、従業員数50人以下の法人の場合、均等割は以下のように計算します。

「法人税割」の算定方法と計算例

法人税割は、法人税の税額をベースにして算出・課税される住民税です。

法人税割 = 法人税額 × 各自治体によって定められた税率

実際の税率は自治体によって異なりますが、総務省により公表されている標準税率は以下の通りです。

都道府県民税:1.0%

市町村民税:6.0%

課税所得が1,000万円の中小法人に、標準税率を適用した場合の計算例は以下の通りです。

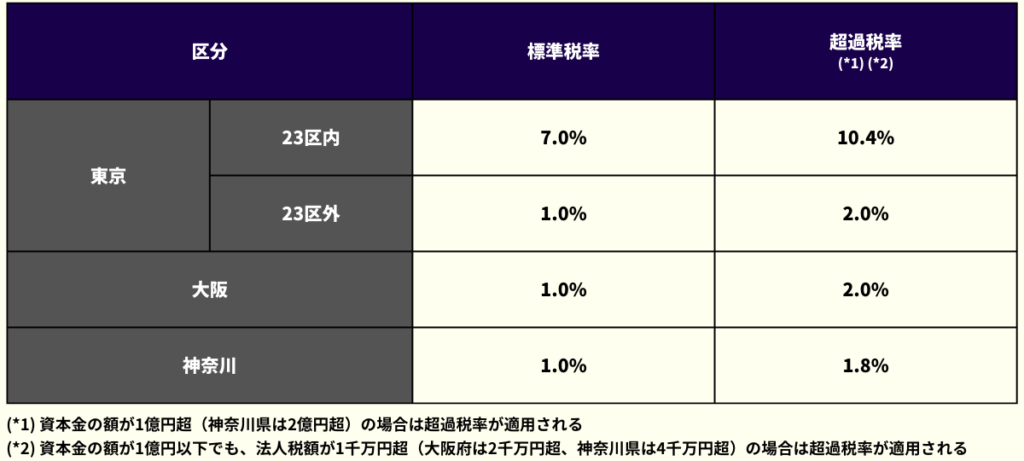

なお、自治体によっては資本金の額や法人税額の大きさ次第で「超過税率」が適用される場合があり、超過税率の対象になると標準税率も高い税率が課されることになります。

例えば、超過税率を採用している東京、大阪、神奈川の税率は下表のようになっています。

③ 地方法人税

地方法人税とは、国が各自治体に対して配布する地方交付税の財源を作るための税金です。

国に税金を収める国税という点で法人税と共通していますが、法人税と地方法人税ではその使い道が異なります。

地方法人税の算定方法と計算例

地方法人税は法人税額を基準に、地方法人税率を乗じることで算定します。

地方法人税 = 法人税額 × 地方法人税率

地方法人税の税率

地方法人税は国税であるため、税率も国が決定しており、2014年の改正以降は10.3%となっています。

地方法人税率:10.3%

地方法人税の計算例

例えば、課税所得が1,000万円の中小法人に課される地方法人税は以下のよう算定します。

④ 法人事業税

法人事業税とは、会社を登記している都道府県や市町村に対して、事業を継続するために利用する公共サービスや公共施設の維持費を一部会社が負担する目的で支払う税金です。

所得に対して課税される税金であるという点で法人税と共通していますが、納付先は都道府県の地方自治体となる点は法人税と異なります(法人税は国に収める)。

法人事業税の算定方法

法人事業税は、基本的には法人の所得に対して法人事業税率を乗じることで算出します(「所得割」と呼ばれる)。

法人事業税 = 所得金額 × 法人事業税率

法人事業税の税率

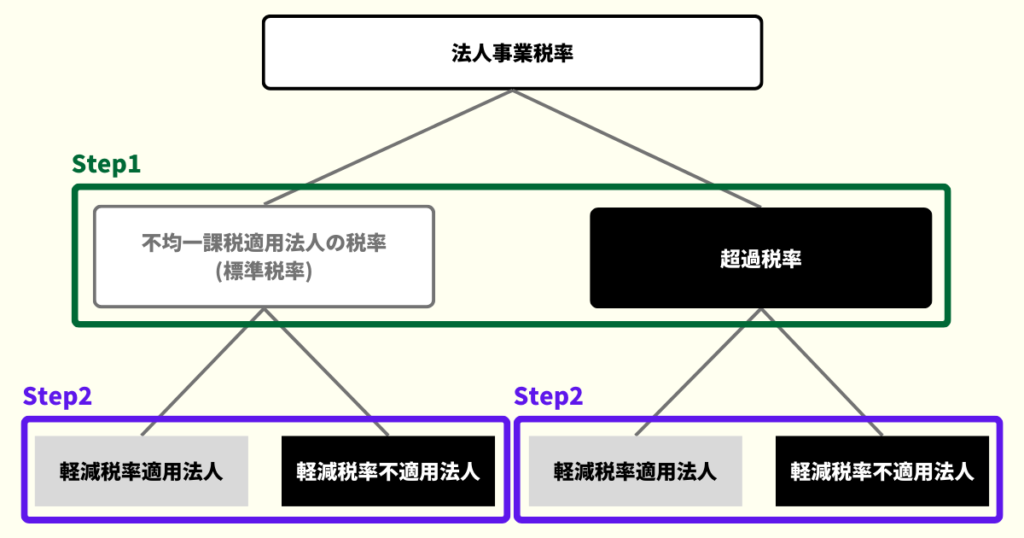

法人事業税率は自治体によって異なり、さらに資本金の額や所得の額によって超過税率や軽減税率が適用されます。

そのため、自分の法人がどの税率の適用対象になるかは各自治体に必ず確認する必要があります。

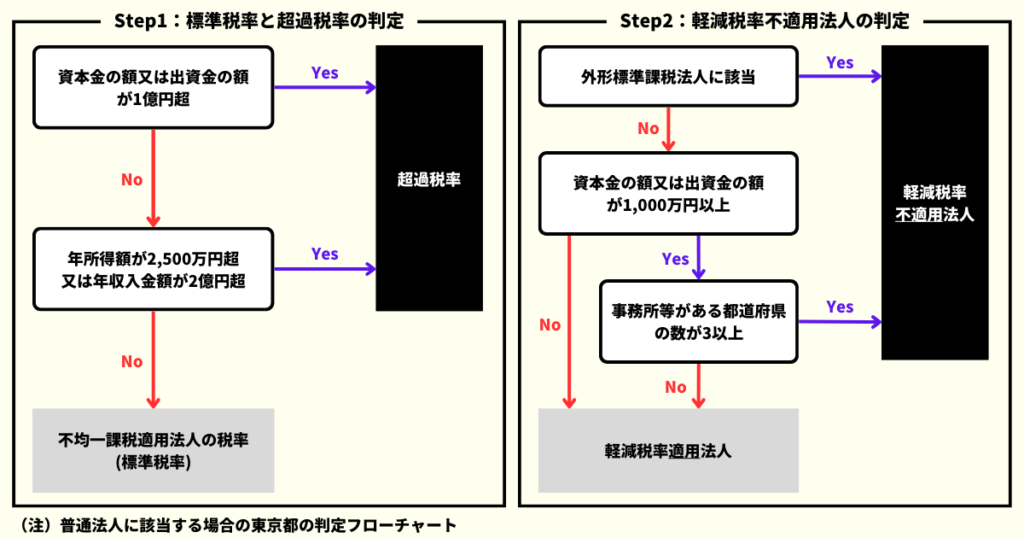

例えば、東京都の場合、以下のフローチャートに従ってどの税率が適用になるかを判定します(東京都主税局HPにあるフローチャートの抜粋)。

そして、東京都主税局HPで公表されている普通法人に対する法人事業税率は下表のとおりです。

法人事業税の計算例

東京都にある法人の資本金の額が500万円、所得が1,000万円、年収入金額が2,000万円であったと仮定した場合、この法人の法人事業税は以下のように算定します。

なお、資本金1億円超の法人は、この「所得割」に加えて、外形標準課税が適用されることには留意が必要です。

課税の基準を法人の儲けである「所得」ではなく、企業の規模に応じて課税する方法のことであり、「付加価値割」と「資本割」からなる。

⑤ 特別法人事業税

特別法人事業税とは、地方間の税収偏在を是正するために導入された税金です。

この税金の対象となるのは「法人事業税の納税義務者」であり、法人事業税と併せて納付します。

特別法人事業税の算定方法

特別法人事業税の算定は法人事業税がベースになり、以下の算式で算定します。

特別法人事業税 = 法人事業税額 × 特別法人事業税率

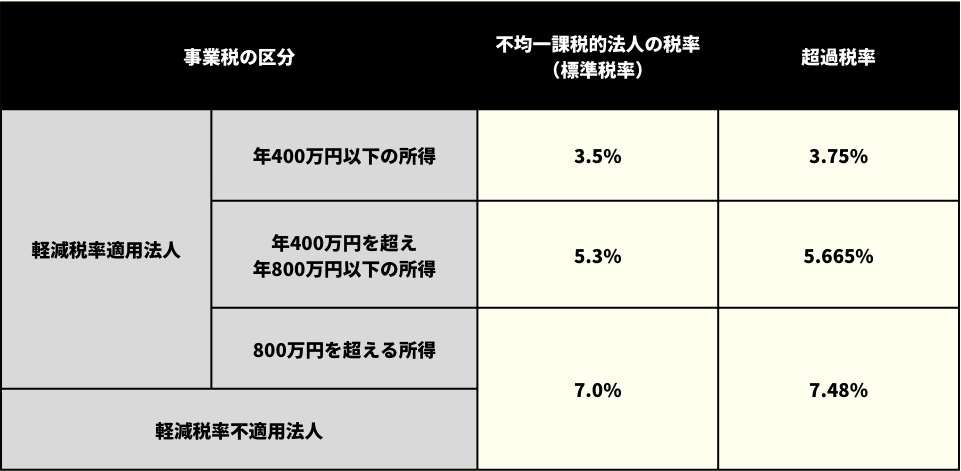

特別法人事業税の税率

特別法人事業税率は法人の種類によって異なり、例えば東京都主税局では下表の通り税率が定められています。

特別法人事業税の計算例

例えば、先程の④の例の法人(東京都にある資本金の額が500万円、所得が1,000万円、年収入金額が2,000万円の法人)を例にすると、特別法人事業税は以下のように算定されます。

⑥ 消費税

最も馴染みのある税金かとは思いますが、消費税とは、商品やサービス等の消費に対して課せられる税金であり、国税である「消費税」と地方税である「地方消費税」の2つを総称して消費税と呼ばれています。

消費税を課税されるのは、実際にその商品やサービスを購入した消費者となりますが、その消費税を納付するのはその商品やサービスを販売した個人や法人となります。

消費税の算定方法

法人の場合、原則として、事業年度中に受け取った税金から同期間中に支払った税金を差し引くことで納付する税額を算定します(「本則課税」と呼ばれる)。

ただし、課税売上高が5,000万円以下の法人は「本則課税」と「簡易課税」のどちらかを選択することが可能です。

本則課税:事業年度中に受け取った消費税から同期間中に支払った消費税を差し引くことで算定

簡易課税:売上の消費税額に、業種ごとに定められた「みなし仕入率」を乗じることで算定(課税売上高5,000万以下の法人のみ選択可能)

消費税の計算例

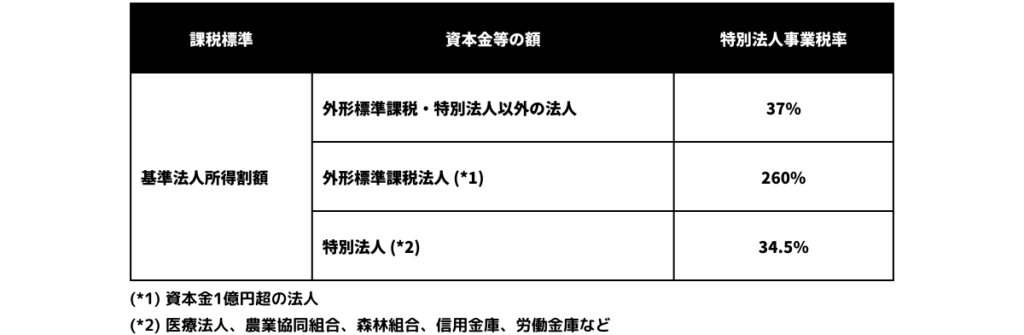

例えば、ある法人が800万円で仕入れた商品を1,000万円で顧客に販売したとします。

この場合、販売から受け取った消費税は100万円(1,000万円×10%)、仕入先に支払った消費税は80万円(800万円×10%)となるため、この法人は税務署に20万円(100万円 – 80万円)の税金を納付することになります。

消費税に関する留意事項

なお、消費税に関しては以下の点に留意してください。

- 設立1期目の法人や課税売上が1,000万円以下の場合は消費税が免除されることがある

- ただし、2023年10月1日に開始されたインボイス制度に対応するために適格請求書発行事業者になると、費税の課税事業者となり、消費税免除の対象から外れる

- 法人の取引の中には消費税が発生しない「非課税取引」「不課税取引」「免税取引」があり、消費税の計算は複雑になる場合がある

インボイス制度への対応や、消費税の計算などは複雑になることも多いため、基本的には税理士に相談することをオススメします。

法人は年度末にどれくらいの税金が発生する?

以上の解説を踏まえて、法人が事業年度末に課される税金合計を簡単な例を使って計算してみたいと思います。

但し、消費税は他の税金と算定方法が大きく異なるため、ここでは一旦省略します。

- 東京都港区にある法人A(従業員数:1人)を対象

- X年度の課税所得は1,000万円

- X年度末時点の資本金は500万円

- 適用可能な税額控除等はない

かなり単純化した例ですが、それぞれの税金は以下のよう算定されます。

① 法人税:1,664,000円

800万円 × 15% + (1,000万円 – 800万円) × 23.2% = 1,664,000円

② 法人住民税:186,480円(70,000円 + 116,480円)

均等割:70,000円(東京都主税局HPの「均等割の税率表」より)

法人税割:1,664,000円(法人税額)× 7% = 116,480円

③ 地方法人税:171,392円

1,664,000円(法人税額)× 10.3% = 171,392円

④ 法人事業税:492,000円

400万円 × 3.5% + 400万円 × 5.3% + 200万円 × 7.0% = 492,000円

⑤ 特別法人事業税:182,040円

492,000円 × 37% = 182,040円

これらの税金を全て合計すると2,695,912円となります。

この法人は軽減税率を適用して法人税率が15%に抑えられていますが、全ての税金を加味すると、実質的には所得に対して約27%の税金(269万円÷1,000万円)が課されていると捉えられます。

まとめ

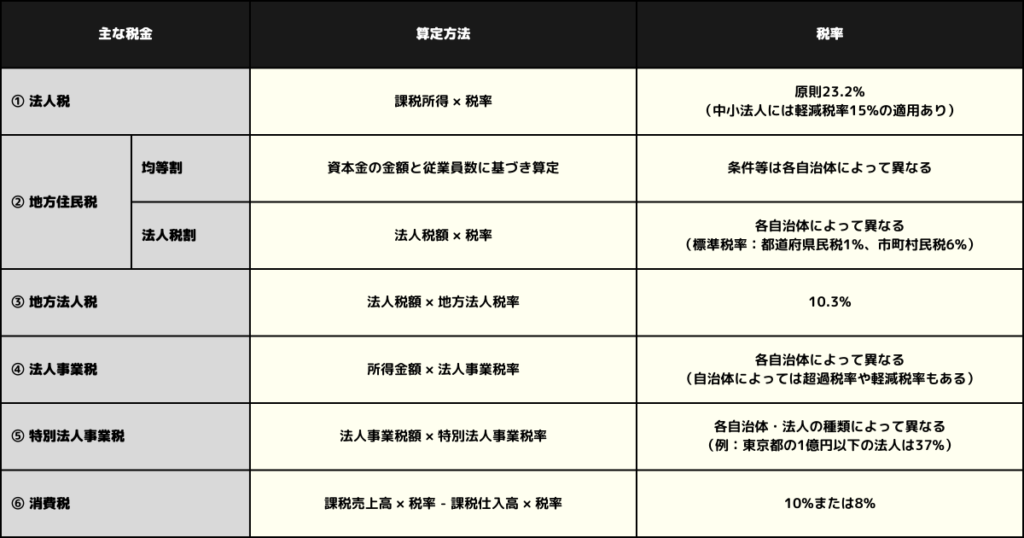

今回は法人が年度末に決算数値に基づき課される主な6種類の税金について解説しました。

この6種類の税金の算定方法を改めてまとめると下表のようになります。

それでは今回は以上です。

法人化や税金計算に関してご質問・ご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。