- IFRS15/新収益認識会計基準のステップ4は何が重要?

- 取引価格の配分に関する基準上の記載はわかりにくい・・・

- 取引価格の配分ってどうやってやるの?

こんなお悩みを現役公認会計士が解決します。

本記事の内容

- 取引価格の配分が必要となる理由

- 取引価格の配分方法

- 独立販売価格の内容

- 独立販売価格の算定方法及び見積り方法

本記事の信頼性

現役公認会計士・税理士である黒澤国際会計事務所代表が本記事を執筆しました。

監査法人時代や海外駐在時に多種多様な会計・税務プロジェクトで実績を積み、独立後もIFRS導入プロジェクトやIFRS15に関する会計相談を提供しています。

海外事業に係る会計処理や国際税務、クロスボーダーM&A、海外子会社マネジメントなどを得意としています。

IFRS15/新収益認識会計基準について、実務担当者はもちろん、会計にあまり馴染みのない営業担当者等でも理解できるようにわかりやすく解説していきます。

ステップ4では取引価格の配分が必要となりますが、どのような場合に取引価格の配分が必要となるのか、そしてその配分はどのように実施するのかをしっかり理解しておくことが重要です。

特に、適切な配分を行うためには、独立販売価格が適切に算定できるようになる必要があります。

そこで、本記事では、取引価格の配分が必要となる背景やその具体的な方法について解説していきます。

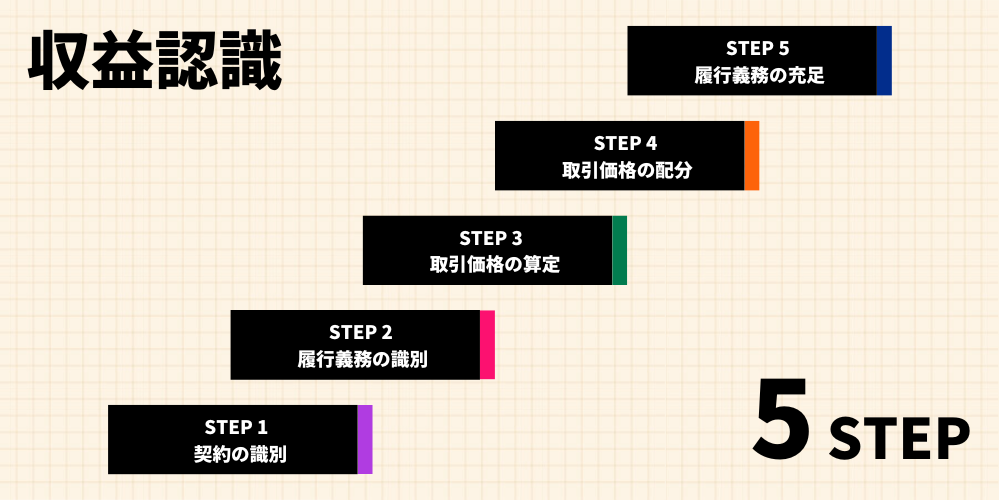

まずは収益認識の5ステップを復習

まずは収益認識の5ステップをさらっと復習したいと思います。

5ステップとは、収益を認識する単位や、タイミング、金額を決定するためのガイダンスです。

つまり、いつ売上計上すべきか、いくらで売上計上すべきかなどは5ステップに従って決定する必要があるということです。

IFRS15の収益認識の5ステップ

STEP1: 顧客との契約を識別する

STEP2: 契約における履行義務を識別する

STEP3: 取引価格の算定

STEP4: 取引価格を履行義務に配分する

STEP5: 履行義務を充足した時に、または充足するにつれて収益を認識する

今回はこの5ステップのうちのステップ4である「取引価格の配分」について解説していきます。

取引価格の配分はなぜ必要?

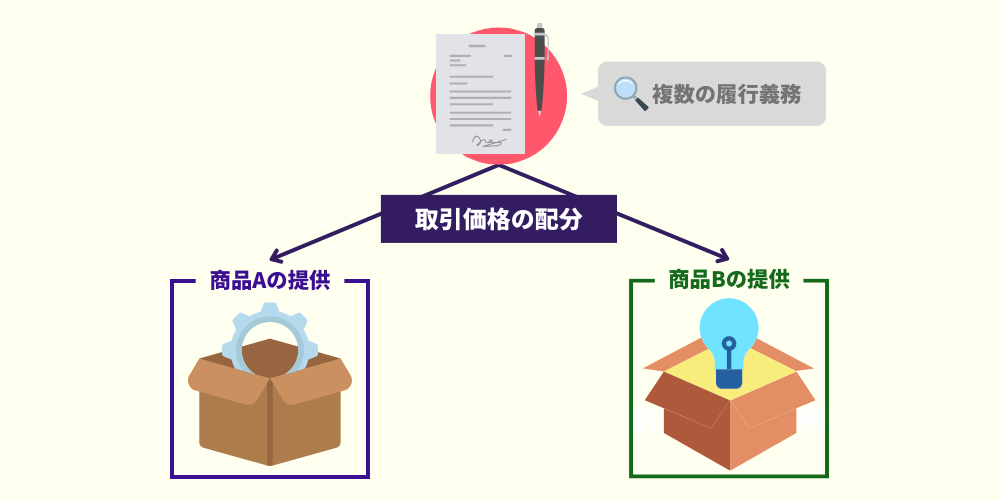

「取引価格の配分」とは、ステップ3で算定した取引価格を、ステップ2で識別した履行義務に配分することです。

この「取引価格の配分」は、複数の履行義務が識別されている場合に必要になります。

複数の履行義務が識別されている場合、取引価格の配分が必要となる

収益認識のステップ2では履行義務の識別を行いました。

このプロセスで履行義務が一つしか識別されない場合は話は単純です。

ステップで算定した取引価格をそのままその履行義務に結びつけるだけだからです。

一方、複数の履行義務が識別された場合は、識別された履行義務ごとに収益を認識する必要があるため注意が必要です。

複数の履行義務が識別された場合には、ステップ3で算定した取引価格をそれぞれの履行義務に配分することが必要となります。

取引価格の配分はどのように行う?

取引価格の配分は対象となる商品(財またはサービス)の「独立販売価格」の比率に基づき実施する必要があります。

【企業会計基準第29号68項】(タップすると開きます)

第 66 項に従って財又はサービスの独立販売価格の比率に基づき取引価格を配分する際には、契約におけるそれぞれの履行義務の基礎となる別個の財又はサービスについて、契約における取引開始日の独立販売価格を算定し、取引価格を当該独立販売価格の比率に基づき配分する。

さらに、「独立販売価格」を直接観察できない場合には、「独立販売価格」を見積る必要があります。

ここからは、独立販売価格の具体的な内容と、それを使った具体的な配分方法について解説していきます。

「独立販売価格」とは?

「独立販売価格」は、企業会計基準第29号9項(IFRS15号付録A)で以下のように定義されています。

これをもう少し簡単に言うと下記のようになります。

「独立販売価格」とは、「商品やサービスを単独で販売する場合の価格」のこと

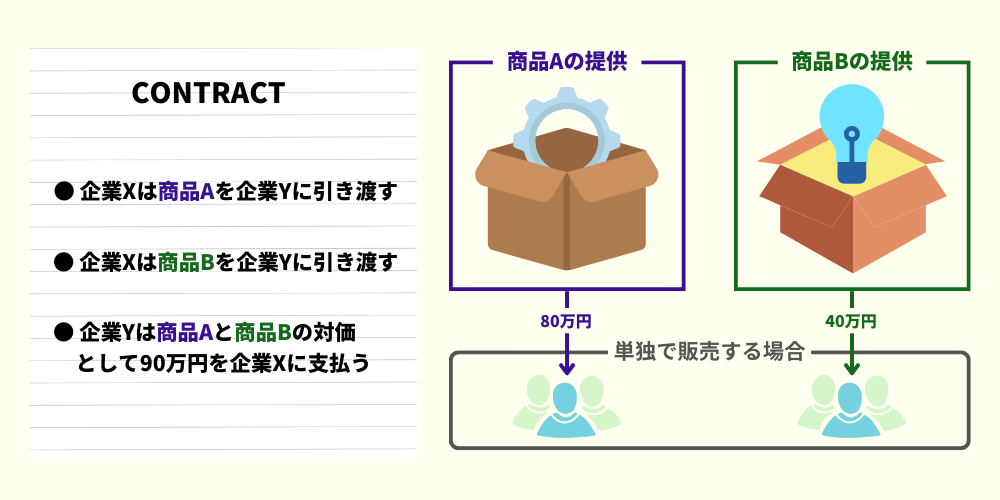

例えば以下のケースを想定してみます。

商品Aと商品Bのセットを取引価格90万円で販売する契約となっていますが、商品Aを単独で販売する場合の価格は80万円、商品Bを単独で販売する場合の価格は40万円です。

この「単独で販売する場合の価格」である80万円と40万円が、このケースの場合の商品Aと商品Bそれぞれの「独立販売価格」となります。

独立販売価格の配分

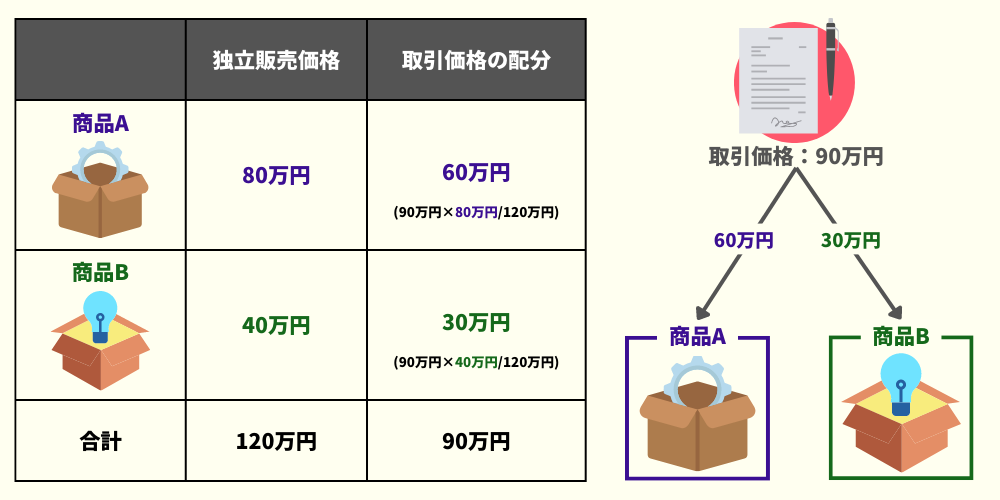

独立販売価格がわかったら、それに基づき取引価格を配分します。

この取引価格の配分は、会計基準にある通り、独立販売価格の比率に基づき実施すれば良いため単純です。

先程の例を使って配分すると以下のようになります。

商品Aの独立販売価格は80万円であるのに対し、商品Bの独立販売価格は40万円となっていました。

この独立販売価格の比率を使用し、取引価格90万円は商品Aに60万円、商品Bに30万円が配分されることになります。

独立販売価格さえ算定しまえば、取引価格の配分自体は非常に単純であることがわかるかと思います。

値引きも配分が必要

この例のように独立販売価格の合計額が契約上の取引価格を超える場合には、顧客に値引きを行っているものとして、すべての履行義務に比例的に配分する必要があります。

【企業会計基準第29号70項】(タップすると開きます)

契約における約束した財又はサービスの独立販売価格の合計額が当該契約の取引価格を超える場合には、契約における財又はサービスの束について顧客に値引きを行っているものとして、当該値引きについて、契約におけるすべての履行義務に対して比例的に配分する。

実は、この値引きの配分は既に先程の例にて実施しています。

改めて先程の例を見ると、商品Aと商品Bの独立販売価格の合計額は120万円であり、契約上の取引価格90万円を超えているため、30万円の値引きが行われたと考える必要があります。

このような場合、この値引き額を配分する必要がありますが、独立販売価格の比率に基づき取引価格を行ったことで、実質的に値引き額が配分されたことになっています。

(独立販売価格に比べ、商品Aは20万円の値引き、商品Bは10万円の値引きが配分されている)

ただし、この値引きが特定の商品(例えば商品A)になされたことが明らかである場合には、この値引き額は商品Aにのみ配分しなければいけないことに留意が必要です。

独立販売価格の算定方法

取引価格の配分のためには独立販売価格が必要となりますが、独立販売価格はどのように算定するのでしょうか?

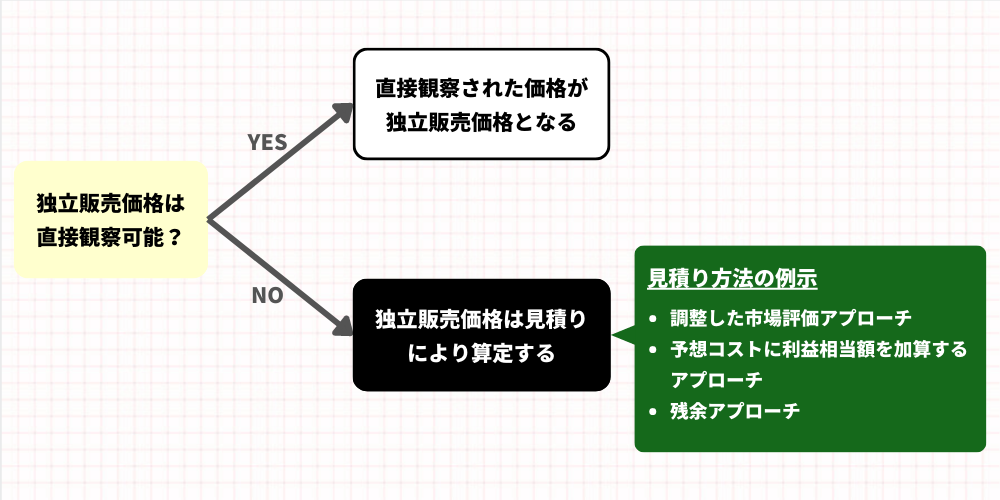

独立販売価格は、「直接観察可能」か否かで算定方法が異なります。

直接観察可能とは?

独立販売価格が直接観察可能な場合、独立販売価格はその観察された価格となります。

この「直接観察可能」な場合とは、対象の商品やサービスが日常的に単独で販売されている場合です。

つまり、対象の商品が日常的に単独で販売されている場合、その商品の独立販売価格は日常的な販売活動から直接観察可能であり、その観察された販売価格が独立販売価格となります。

商品やサービスが日常的に単独で販売されている場合、その商品やサービスの独立販売価格は直接観察可能

このように、対象の商品を日常的に販売している場合には、単独で販売する場合の価格が直接観察可能であり、独立販売価格の特定は簡単です。

注意!

契約の中に取引価格の内訳の記載があったとしても、必ずしもそれがそのまま独立販売価格とはならない可能性があることには留意が必要。

これは、契約上に記載された金額は実際の販売価格と乖離する可能性があるためである。

契約上の内訳をそのまま独立販売価格として使用することを認めてしまうと、極端な話、契約上の価格を操作して結果的に売上金額も操作することが可能になってしまう。

独立販売価格は見積りが必要な場合も多い

独立販売価格が直接観察可能な場合は単純ですが、現実にはそうではないケース、つまり独立販売価格が直接観察可能ではないケースも多いかと思います。

つまり、対象の商品やサービスが日常的に単独で販売されていないケースです。

このような場合、「独立販売価格」は見積りにより算定する必要があります。

独立販売価格が直接観察可能ではない場合には、独立販売価格は見積りにより算定する必要がある

【企業会計基準第29号69項】(タップすると開きます)

財又はサービスの独立販売価格を直接観察できない場合には、市場の状況、企業固有の要因、顧客に関する情報等、合理的に入手できるすべての情報を考慮し、観察可能な入力数値を最大限利用して、独立販売価格を見積る。類似の状況においては、見積方法を首尾一貫して適用する。

独立販売価格の見積り方法

独立販売価格を見積る際には、合理的に入手できるすべての情報を考慮する必要があります。

この独立販売価格の見積りに関しては、収益認識に関する会計基準の適用指針(企業会計基準適用指針第30号31項)にて、3つの方法が例示されています。

- 調整した市場評価アプローチ

対象の商品やサービスが売買される際の市場価格(他社の販売価格等)を参考に算出する方法

- 予想コストに利益相当額を加算するアプローチ

その約束を果たすのに必要なコストを見積り、それに適切な利益相当額を加算して算出する方法

- 残余アプローチ

契約上の取引価格総額から、他の履行義務に係る独立販売価格合計額を差し引くことで算出する方法

【企業会計基準適用指針第30号31項】(タップすると開きます)

- 調整した市場評価アプローチ

財又はサービスが販売される市場を評価して、顧客が支払うと見込まれる価格を見積る方法 - 予想コストに利益相当額を加算するアプローチ

履行義務を充足するために発生するコストを見積り、当該財又はサービスの適切な利益相当額を加算する方法 - 残余アプローチ

契約における取引価格の総額から契約において約束した他の財又はサービスについて観察可能な独立販売価格の合計額を控除して見積る方法。この方法は、次の1又は2のいずれかに該当する場合に限り、使用できる。- 同一の財又はサービスを異なる顧客に同時又はほぼ同時に幅広い価格帯で販売していること(すなわち、典型的な独立販売価格が過去の取引又は他の観察可能な証拠から識別できないため、販売価格が大きく変動する。)

- 当該財又はサービスの価格を企業が未だ設定しておらず、当該財又はサービスを独立して販売したことがないこと(すなわち、販売価格が確定していない。)

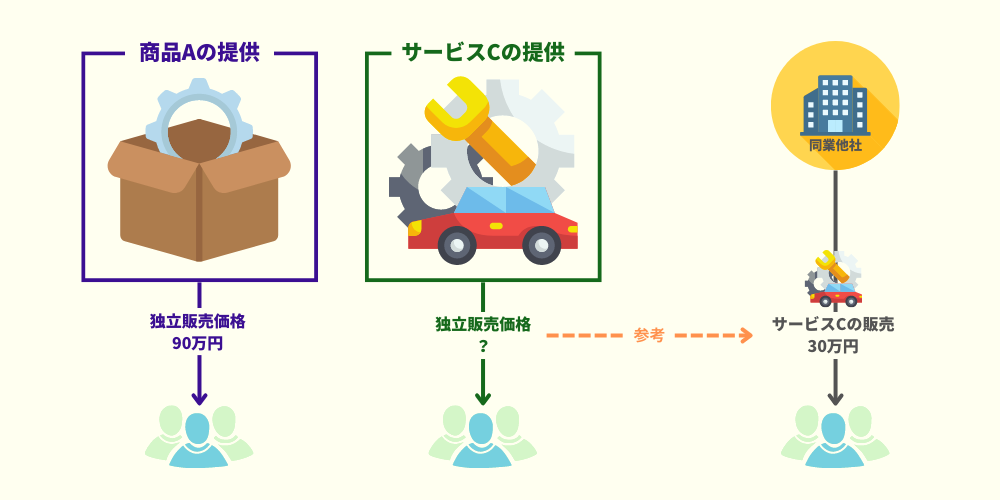

独立販売価格が直接観察可能ではないサービスの販売が契約に含まれている場合。

例えば「調整した市場評価アプローチ」に基づき、同業他社による同様のサービスの販売価格を参考に、独立販売価格を見積ることになります。

上記3つの見積り方法はあくまでも例示となり、これ以外の方法で見積ることも可能です。

ただし、繰り返しにはなりますが、独立販売価格を見積る際には、すべての要素を考慮して、適切な見積り方法を選択する必要があります。

なお、残余アプローチを使用するためには一定の条件があるため留意が必要です。

まとめ

今回は収益認識のステップ4である「取引価格の配分」について深堀りして解説しました。

本記事のポイントは以下の通りです。

- 複数の履行義務が識別されている場合、取引価格の配分が必要となる

- 取引価格の配分は商品やサービスの「独立販売価格」の比率に基づき実施する

- 「独立販売価格」とは、「商品やサービスを単独で販売する場合の価格」のこと

- 独立販売価格が直接観察可能な場合、独立販売価格はその観察された価格となる

- 商品等が日常的に単独で販売されている場合、その商品やサービスの独立販売価格は直接観察可能

- 独立販売価格が直接観察可能ではない場合には、独立販売価格は見積りにより算定する必要がある

- 独立販売価格を見積る際には、合理的に入手できるすべての情報を考慮する必要があり、適用指針では3つのアプローチが例示されている

それでは今回は以上です。

収益認識や会計処理に関してご相談がある場合は以下のコンタクトフォームからお気軽にご連絡ください。